Julio de 2020. Vista previa de los cambios (abre en una nueva pestaña)

Nos encontramos en medio de una pandemia mundial que hace un año nadie hubiese sospechado. Tampoco las nefastas consecuencias de un lockdown en la economía global durantVista previa de los cambios (abre en una nueva pestaña)e dos meses. Pero hay que salir adelante, y la clave de la recuperación la encontramos en la supervivencia del tejido empresarial. Y para que esto se produzca, la financiación de las compañías se hace indispensable.

Pero, ¿qué opciones tienen las empresas para conseguir el oxígeno suficiente y garantizar su supervivencia? Por un lado, el sistema financiero tradicional, representado por los grandes bancos. Problema: Actualmente sólo están enfocando sus ayudas a clientes existentes para poder limpiar sus balances, y están dejando al margen a pymes, autónomos y microempresas que se estaban financiando con recursos propios, sin tener en cuenta otros criterios como la solvencia financiera, innovación, viabilidad y sostenibilidad real de la empresa. No es descabellado pensar que la mayor parte de los players de esta segunda categoría acabarán desapareciendo y será difícil recuperarlos.

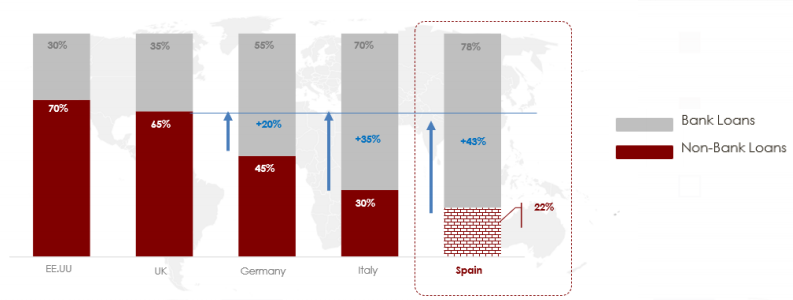

El mayor reto vendrá cuando finalicen las moratorias y la carencia del ICO. La solución: Fondos de Direct Lending o compañías Fintech que complementen la financiación bancaria a dichas empresas cuando venzan estos ICO’s en 2021. Un mercado que sigue creciendo año tras año, donde la financiación no bancaria gana cuota de mercado, alcanzando un 56% del total en Europa.

En este sentido, los fondos de deuda en el mundo disponen de 247.000 millones de $ para prestar al margen de la banca, y la deuda privada gana por primera vez a la banca como financiador del capital riesgo en Europa.

Fuente: Deloitte Alternative Lender Deal Tracker

Así pues, en un entorno desafiante debido al cierre económico, la consecuente bajada en el consumo y un sentimiento inversor volátil, las empresas se han visto obligadas a incrementar sus emisiones de deuda para complementar su pool de liquidez.

A nivel nacional, en los últimos ejercicios las empresas españolas consiguieron reducir sus niveles de endeudamiento neto y, por ello, afrontan este periodo de incertidumbre y volatilidad desde una posición más consolidada. En 2020, las empresas españolas del Corporate Debt Index (en el que se encuentran los 900 mayores valores financieros del mundo) emitieron deuda por valor de 4.400 millones de dólares en los mercados de renta fija, lo que implica entorno a una vigésima parte del incremento del endeudamiento de las empresas europeas en lo que va de año.

Por otro lado, nos encontramos con los agentes que financian las operaciones, desde grandes Fondos a plataformas tecnológicas. Ser un inversor en deuda corporativa implica analizar correctamente los riesgos de solvencia, de liquidez y evaluar el potencial de las empresas para salir reforzadas de los momentos más débiles. No obstante, las ventajas de invertir en este tipo de activo son múltiples: la descorrelación de los mercados financieros tradicionales, la diversificación de tu cartera incorporando productos alternativos y el conocimiento de la rentabilidad esperada.

En este contexto, un aumento del mercado primario de deuda privada para absorber necesidades de financiación no adjudicadas por los bancos y la falta de liquidez en el mercado provocará que los fondos de deuda necesiten un mercado secundario para fondear sus operaciones y ampliar su capacidad financiera. Un mercado secundario que permite reducir riesgos para el inversor, que dispone del historial de pagos, evitando la mayor probabilidad de default que suele producirse en la devolución de las primeras cuotas de la vida del préstamo.

¿Y a nivel de cifras? Según un informe de la OCDE, el volumen de la deuda corporativa alcanzó un máximo histórico en términos reales de 13.5 billones de dólares a finales de 2019, impulsado por el retorno de políticas monetarias más expansionistas a principios del año. Asimismo, en los próximos años el mercado secundario de deuda corporativa va a experimentar un gran crecimiento, especialmente en España, con un crecimiento potencial de más de 19 mil MM de euros en los próximos 2 años.

Todos los mercados financieros tradicionales cuentan con un mercado secundario, incluso los nuevos players (fondos de deuda y las plataformas de crowdlending). Por consiguiente, un mercado secundario organizado y eficiente ayudará a que el mercado primario español crezca, dando seguridad a los inversores y reduciendo el time to money.

En estos momentos de incertidumbre, lo que busca el inversor es seguridad. El coronavirus ha arrasado los mercados y la opción que queda es buscar activos con garantías y construir carteras de inversión con componentes de buena calidad capaces de afrontar situaciones de mercado diversas. Y es aquí donde opciones como Lendmarket cobran especial importancia, permitiendo complementar tu cartera con activos descorrelacionados y un mayor grado de diversificación. Como siempre, para conseguir retornos positivos deberemos abogar por activos que mitiguen la volatilidad existente. Y la situación actual es otra prueba de ello.

Alberto Ibañez Maldonado

Responsable de relación con inversores de Lendmarket