-

Tras las fuertes caídas de las cotizaciones parece que ya ha pasado lo peor, pero todavía predominan los riesgos a la baja.

-

El mercado actual desafía los estereotipos tradicionales de value frente a growth, y los valores defensivos no lo son tanto. La selección de valores sigue siendo crucial.

-

La temporada de resultados correspondientes al segundo trimestre será el gran nivelador y separará “el trigo de la paja”. Los pronósticos de consenso siguen siendo demasiado elevados.

-

La oleada de ventas ha dado pie a oportunidades selectivas, sobre todo entre los grupos tecnológicos, y surgirán más.

-

Seguimos prefiriendo temáticas a largo plazo como la infraestructura y el ecosistema de bajas emisiones, a través de compañías capaces de beneficiarse de la inversión prevista con independencia de los altibajos del

mercado.

Los últimos meses no han sido fáciles para los mercados, y acabamos de ser testigos de señales de alivio. ¿Hemos superado el gran retroceso, o nos esperan nuevas caídas? Nuestra opinión es que la mayor parte del bajón del mercado ya se ha producido, pero cabe esperar nuevos episodios de volatilidad con el riesgo todavía predominando a la baja. La pregunta clave: ¿Qué descuentan ahora los mercados, y cómo deberían posicionarse los inversores de cara al abanico de resultados que nos esperan?

Tras un periodo en el que se han negado a aceptar la realidad (que abordamos en nuestro artículo Autocomplacencia del mercado (1) en abril de 2022), los participantes del mercado están por fin afrontando los riesgos macroeconómicos y geopolíticos en el horizonte: un consumidor cada vez más débil ante una inflación creciente, cuellos de botella persistentes (aunque ligeramente mitigados), las repercusiones de la política china de cero COVID, la probabilidad de nuevas presiones en los precios de las materias primas debido a la guerra en Ucrania, y el impacto de todo lo anterior en los beneficios corporativos. Además, no hay que olvidar el riesgo de que los bancos centrales endurezcan en exceso sus políticas tratando de equilibrar inflación y crecimiento. En función de la región, se considera muy probable que vaya a producirse una recesión con distintos niveles de intensidad.

Como inversores, es importante comprender el rango de escenarios macroeconómicos en el horizonte. Una lección importante que hemos aprendido es que todo tiene un precio correcto. La pregunta clave a responder es: ¿Qué descuentan ahora los mercados, y cómo deberían posicionarse los inversores de cara al abanico de resultados que nos esperan?

Las voces de estanflación y recesión abundan entre los comentaristas del mercado, y hay quien incluso augura una depresión y un acontecimiento de crédito similar al de 2008. En nuestra opinión, las cotizaciones descuentan un deterioro del panorama económico y una ralentización significativa del crecimiento. Todavía podría quedar recorrido a la baja, sobre todo en ciertas acciones cuyas valoraciones siguen siendo elevadas, o cuya cotización todavía no descuenta una caída de beneficio.

Una recesión significativa, con su epicentro tal vez en Europa y provocada por los embargos de gas natural, podría dar pie a nuevas caídas, sobre todo en los mercados de renta variable. No obstante, una depresión o un colapso de los mercados de deuda corporativa como el de 2008, en el que compañías y particulares pasan apuros para devolver sus deudas, no están descontados y no constituyen nuestro escenario básico. Dicho esto, los mercados no parecen haber respondido de manera desproporcionada a la baja. Cualquier repunte obedecerá seguramente a los datos, dependerá del flujo de noticias, y podría ser breve.

Sobre todo, existen dos consideraciones clave a la hora de evaluar el actual comportamiento de las bolsas, y ambas determinarán en parte nuestro posicionamiento futuro y el eventual momento en que aprovechemos caídas de las cotizaciones.

La primera es que este mercado desafía los estereotipos tradicionales, desdibujando la separación entre las definiciones habituales de acciones growth, value e incluso lo que constituye una acción defensiva. Tras la oleada de ventas en el sector tecnológico, hemos visto acciones que tradicionalmente habían formado parte de índices growth pasar a índices value, y esto ha ocurrido en mercados tanto desarrollados como emergentes. Esta rotación ha sido absoluta para algunas acciones, mientras que otras forman parte de estos índices de forma simultánea.

La segunda consideración es cómo definimos las acciones «defensivas» tradicionales. Debe decirse que esto ha cambiado con el tiempo. Cuando yo era una analista joven (en un pasado remoto), los sectores defensivos por excelencia eran consumo básico y suministro público. Un par de décadas más tarde, partes del sector tecnológico se habían unido al conjunto de «puertos seguros», dada la percepción de beneficios visibles y crecientes a tasa compuesta y de una alta rentabilidad de los fondos propios (ROE). En el pasado, estas acciones se han destacado en entornos de debilidad macroeconómica y de volatilidad en los mercados, pero esta vez no ha sido así.

Todos conocemos la mala evolución del sector tecnológico en lo que va de año (el índice MSCI AC World Technology ha perdido un 30%). Muchas empresas de alta calidad (ROE elevado) o de alto crecimiento (expectativas de beneficio futuro elevado) han quedado significativamente rezagadas. Sin embargo, a las acciones de artículos básicos y de utilities no les han ido bien las cosas: en lo que va de año, el sector de consumo básico en el índice MSCI EM ha caído en mayor medida que el financiero (un 12,1% y un 9,3%, respectivamente). En el MSCI Europe, las utilities acumulan una pérdida del 10,4% en el año, apenas por delante de la caída del 11,4% sufrida por las acciones financieras. Por su parte, el segmento de servicios de comunicaciones ha logrado generar una ganancia marginal del 0,7% en el mismo periodo (2).

Varias razones muy lógicas explican el comportamiento no tan defensivo de las acciones defensivas, entre ellas la presión sobre los márgenes debido al encarecimiento de los insumos, por un lado, y por otro la incapacidad de repercutir una proporción suficiente de estas subidas de precio a un consumidor cada vez más débil. Hemos visto como varias de estas acciones (muchas de las cuales descontaban circunstancias idóneas) han decepcionado durante la última temporada de publicación de resultados, pues los inversores no se han mostrado dispuestos a dar el beneficio de la duda a las empresas.

De modo interesante, las últimas dos semanas han sido escenario de un repunte de muchos de los antiguos refugios, entre ellos suministro público (excepto en Europa) y artículos básicos. Recomendamos no adoptar una postura amplia comprando sectores en lugar de acciones individuales. Una de las lecciones de la temporada de resultados anterior es que las empresas de un mismo sector pueden registrar cifras muy diferentes. En un mundo con retos macroeconómicos complejos, una gestión corporativa y posicionamiento de mercado efectivos pueden marcar una gran diferencia en la capacidad de las compañías para superar los obstáculos en su camino.

Todo lo anterior implica que, en este mercado, tendremos que ajustar el planteamiento tradicional de considerar la renta variable en base a grandes cestas. Concentrarse en las definiciones tradicionales de «value», «growth» y «acciones defensivas» y prestar atención exclusivamente al índice o a un sector de actividad, en lugar de acciones individuales, es desaconsejable: el inversor podría pasar por alto empresas con fundamentales sólidos cuyas valoraciones se han visto afectadas de forma indiscriminada, o por el contrario, creer ciegamente en la capacidad de una compañía de soportar los obstáculos macroeconómicos únicamente en base al hecho de haber proporcionado niveles estables y visibles de beneficio en el pasado (pero en un entorno muy diferente).

Creemos que la próxima temporada de resultados nos ayudará a separar “el trigo de la paja”. Algunos valores descartados serán probablemente sorprendentes, y los inversores que hace poco han comprado acciones conceptuales y percibidas como defensivas aprovechando sus caídas podrían verse sorprendidos negativamente. Y en especial porque, tras una temporada de resultados correspondientes al primer trimestre relativamente benigna, los analistas de venta han revisado a la baja algunos de sus pronósticos: pese a ello, estas cifras todavía parecen distar de los probables resultados reales.

Ahora mismo, en Estados Unidos, los analistas todavía prevén un crecimiento de ingresos y beneficios del 11,6% y del 10,8%, respectivamente, para el índice S&P 500 en 2022. En el caso del Stoxx Europe 600, los analistas de venta anticipan subidas de ingresos del 12,3% y de beneficios del 15,2% en 2022 respecto al año previo. Las cifras de consenso para el índice MSCI Emerging Markets son del 11,7% y del 10,4% para el crecimiento de ingresos y beneficios, respectivamente (3). Aunque el mercado tal vez haya anticipado parte de las probables decepciones de beneficio a juzgar por las caídas recientes, creemos que a algunas acciones todavía les queda recorrido a la baja.

Tal como nos recuerda nuestro Director de Renta Variable Global en su sección más adelante, creemos estar asistiendo al comienzo de un nuevo régimen de inversión multianual anclado en la valoración, los fundamentales y, en última instancia, la realidad.

Nuestro posicionamiento: pese a las fuertes caídas que hemos presenciado en los mercados de renta fija y de renta variable en el trimestre, todavía resulta difícil sugerir que constituyen una respuesta excesiva por parte de los inversores. Estos movimientos son más bien un reflejo razonable de los riesgos en el horizonte, sobre todo si tenemos en cuenta que el retroceso partió desde niveles de valoración que en muchos casos no eran precisamente atractivos.

Al comparar acciones y bonos, el rumbo de correlación positiva o inversa entre ambas clases de activos dependerá de si el crecimiento o la inflación están en primer plano en la mente de los inversores. Desde un punto de vista de valoración relativa, comparando niveles de TIR y de rentabilidad por dividendo, las acciones todavía parecen baratas respecto a la deuda. No obstante, mucho dependerá del panorama de beneficios en adelante. Tal como mencionábamos, cabe esperar más decepciones en los resultados de las empresas.

Por este motivo, desde una perspectiva multi‐activos, y tras habernos beneficiado de la decisión de evitar la deuda soberana (o de tomar posiciones cortas en mandatos con tal posibilidad), hemos reducido estas infraponderaciones. La exposición a la renta variable ha pasado de neutra a ligera sobreponderación, y está diversificada por regiones y sectores. Mantenemos la cautela, y creemos que en este mercado no es adecuado adoptar posiciones direccionales pronunciadas, optando en lugar de ello por preservar el capital y esperar a una mejor oportunidad. De ser posible, las carteras mantienen posiciones de liquidez elevadas para poder responder a oportunidades tácticas.

En tal entorno, el alfa procederá de la selección de valores. Al invertir a nivel de compañías individuales, seguimos concentrándonos en aquellas con poder de fijación de precios y balances saneados, capaces de soportar mejor la coyuntura inflacionaria y de tipos crecientes. Es demasiado pronto para volver a las acciones conceptuales, de empresas que queman liquidez a cambio de la promesa de beneficios futuros.

En renta variable seguimos prefiriendo temáticas a largo plazo que nos parecen duraderos y que se beneficiarán de la inversión prevista con independencia de los altibajos del panorama macroeconómico, como la infraestructura y el ecosistema de bajas emisiones de carbono.

Dicho esto, las ventas generalizadas están empezando a crear nuevas oportunidades de inversión, y hemos aprovechado la volatilidad del mercado para comprar selectivamente acciones que han visto caer sus valoraciones de forma significativa, sobre todo en las áreas establecidas del sector tecnológico tanto en el universo desarrollado como en el emergente. Algunas acciones se han visto castigadas de forma injusta y hemos invertido en algunas de ellas, pero lo hemos hecho de forma muy selectiva, dada la incertidumbre que se avecina. Las amplias disparidades de beneficio dentro de un mismo sector de actividad en los últimos informes de resultados son un recordatorio de la necesidad de realizar una criba cuidadosa. Hemos iniciado posiciones y ampliado tenencias existentes en algunos de los proveedores de software de empresa y en ciertas compañías de semiconductores (tanto fabricantes como proveedores de maquinaria).

No obstante, una gran parte del mercado de renta variable todavía cotiza en valoraciones poco atractivas, a la luz de los escenarios macroeconómicos en el horizonte y su potencial impacto en el beneficio.

Por regiones, y en el marco de nuestra búsqueda de ideas idiosincráticas (en las que las sorpresas de beneficio y de rentabilidad del accionista proceden de factores fundamentales en compañías específicas) hemos encontrado varias oportunidades en Japón. Este es un mercado que suele olvidarse, en el que las reformas corporativas estructurales están conduciendo a una mayor eficiencia operativa y de balance, a beneficios mayores de lo previsto y a niveles récord de recompra de acciones propias.

En las próximas páginas le ofrecemos perspectivas de los distintos equipos de inversión en renta variable de M&G, con más color a nivel regional o temático. Esperamos que le proporcionen una lectura grata e interesante.

(1) https://www.mandg.com/investments/professional‐investor/es‐es/perspectivas/actualizaciones‐recientes/2022/04/autocomplacencia‐del‐mercado‐ante‐los‐crecientes‐riesgos‐macroec

(2) Fuente: Bloomberg. Rentabilidad total en la divisa base del índice. Rentabilidad en el año hasta el 30 de junio de 2022.

(3) Fuente: Thomson Reuters Eikon, julio de 2022.

Fabiana Fedeli

Chief Investment Officer

CIO Renta Variable y Multi‐activos

Daniel White

Director de Renta Variable Global

GLOBAL

Todavía hay esperanza

En el mundo real, las cosas suelen fluctuar entre «bastante bien» y «podrían ir mejor». En el mundo de la inversión, sin embargo, la percepción suele alternar entre «perfecto» y «desesperado».

Howard Marks, Oaktree Capital, enero de 2016

El segundo trimestre de 2022 fue otro periodo complicado para la mayoría de los índices de renta variable global. El S&P 500 y el Euro Stoxx 50 se dejaron algo más del 16%, mientras que el Nasdaq (muy sesgado hacia las compañías tecnológicas y biotecnológicas) se desplomó un increíble 22%. De hecho, el Nasdaq ha perdido casi un tercio de su valor desde finales de 2021 (4).

Este dramático retroceso se ha visto impulsado por multitud de factores. Presiones inflacionarias alarmantes, temores de recesión, subidas impresionantes de las TIR de la deuda y políticas monetarias cada vez más restrictivas han dado pie a un sentimiento negativo en los mercados.

Ante un trasfondo tan retador era razonable esperar que los llamados «activos refugio» (de empresas tecnológicas, de crecimiento y de calidad) mostraran solidez, pero este no ha sido el caso.

El sector tecnológico figura entre los de peor comportamiento, y muchas compañías de calidad (con una alta rentabilidad de recursos propios) o de crecimiento elevado (expectativas de beneficio futuro elevado) han quedado significativamente rezagadas. Las reglas tradicionales de inversión en momentos de recesión no han funcionado.

Para explicar tal evolución, debemos considerar primero el punto de partida. A finales de 2021, muchas empresas tecnológicas, de crecimiento y de calidad descontaban una coyuntura idónea, o como diría Howard Marks, «perfecta». Esta percepción exagerada las dejó vulnerables a malas noticias, las cuales no han faltado en lo que va de año.

Tras haberlos ignorado tanto tiempo, el mercado ha comenzado a apreciar la importancia de los flujos de caja, de los activos tangibles y de un balance saneado. Las acciones conceptuales, la quema de liquidez y unos beneficios no GAAP fuertemente ajustados ya no se aceptan ciegamente ni justifican una prima de valoración, y no anticipamos que esta tendencia vaya a dar marcha atrás. En lugar de ello, creemos estar asistiendo al comienzo de un nuevo régimen de inversión multianual anclado en la valoración, los fundamentales y, en última instancia, la realidad.

La buena noticia es que las ventas generalizadas están empezando a crear nuevas oportunidades de inversión, sobre todo en las áreas establecidas del sector tecnológico. Así, hemos iniciado posiciones y ampliado tenencias existentes en algunos de los proveedores de software de empresa y en ciertas compañías de semiconductores (tanto fabricantes como proveedores de maquinaria).

Los temores cíclicos a corto plazo han creado la posibilidad de invertir en algunas compañías con oportunidades estructurales y atractivas de cara al futuro, pero en muchos otros casos (sobre todo en el espectro de muy alto crecimiento del mercado) muchas valoraciones siguen siendo excesivas. El mercado aún no ha digerido del todo el impacto del fin del dinero gratuito de los bancos centrales, y lo que esto probablemente significa para el paisaje de inversión futuro.

En otras palabras, las expectativas del mercado todavía son demasiado optimistas en muchos casos… pero ni mucho menos «desesperadas».

(4). Fuente: Bloomberg. Las rentabilidades del índice representan revalorización en dólares estadounidenses.

Michael Stiasny

Director de Renta Variable Británica

REINO UNIDO

Bifurcación del mercado: intercambio de posiciones

En el pasado hemos hablado del rezagamiento multianual del índice FTSE 100 respecto al FTSE 250: este último (de mediana capitalización) ha superado al primero en 14 de los últimos 20 años. En dicho periodo (hasta el 30 de junio de 2022), el FTSE 250 ha generado una rentabilidad total del 483,9%, mientras que el FTSE 100 se ha anotado un 222,6%.

Con las marcadas caídas que han sufrido las bolsas globales desde que comenzara 2022 (provocadas por los temores de guerra, inflación y recesión), el mercado británico parece razonablemente defensivo en su conjunto: el índice FTSE All‐Share solamente ha caído un 4,6%. No obstante, la evolución de sus componentes esboza una imagen diferente. A diferencia de las últimas dos décadas, las grandes compañías han superado con creces a sus homólogas más pequeñas en lo que va de año. El índice FTSE 100 se ha mantenido básicamente plano, mientras que el FTSE 250 Index ha experimentado un retroceso sustancial, del 19,4% (6).

¿A qué obedece este cambio de rumbo?

Un aspecto interesante ha sido lo concentrado que ha estado el liderazgo del mercado en 2022 hasta la fecha. Incluso dentro del FTSE 100, tan solo 28 compañías han visto subir su cotización, mientras que 41 han caído más de un 20%. En los sectores financiero, de energía y de materiales, algunas de las mayores empresas han mostrado fortaleza gracias a distintos motores macro (precios del petróleo elevados, subidas de los tipos de interés, problemas en las cadenas de suministro y el auge de la inflación).

Otro factor que exacerba este resultado superior es que el 79% de los ingresos de las empresas del FTSE 100 proceden del extranjero (6), con lo que la depreciación récord de la libra esterlina en 2022 ha redundado de forma muy positiva en las empresas de megacapitalización con actividades globales. Comparativamente, las compañías del FTSE 250 están mucho más expuestas a los riesgos de un debilitamiento de la economía del Reino Unido, y por consiguiente, del consumidor británico.

¿Dónde deja todo esto a la renta variable del Reino Unido?

El buen comportamiento del índice FTSE 100 no ha hecho más que comenzar a reducir el descuento de valoración existente desde hace años entre el Reino Unido y el resto del mundo (gráfico 1).

Las acciones británicas todavía parecen históricamente baratas respecto a sus homólogas globales, e incluso con los obstáculos a los que nos enfrentamos, seguimos viendo un excelente valor relativo en todo el Reino Unido; el segmento de mediana capitalizaci6n del mercado se ha visto especialmente castigado, pero la excelente evolución de las grandes compañías ha enmascarado este desarrollo.

(5) Fuente: Bloomberg. Rentabilidad total en libras esterlinas.

(6) Fuente: Factset, 1 de julio de 2022

Carl Vine

Co‐director de Renta Variable del Pacífico Asiático

Dave Perrett

Co‐director de Renta Variable del Pacífico Asiático

Pacífico asiático

Asia: el impulso de la reapertura

La renta variable del hemisferio oriental ha mostrado una evolución relativamente buena durante el trimestre, liderada por unas acciones chinas que han repuntado desde niveles muy deprimidos. Tal desarrollo es notable a la luz de unos fundamentales económicos peores de lo esperado debido a los estrictos confinamientos impuestos por Pekín para combatir la pandemia.

Los inversores comenzaron a ver más allá de la actual debilidad de la economía china, concentrándose en iniciativas de respaldo al crecimiento, sobre todo en los sectores inmobiliario, de automoción y de infraestructura. Aunque el trasfondo geopolítico y la lucha contra la COVID todavía complican la inversión en renta variable china, las valoraciones han alcanzado niveles en los que la clase de activos es ahora muy vulnerable a buenas noticias.

En el Sureste Asiático, el tema de la reapertura ha ganado impulso; países como Singapur y Tailandia han reducido considerablemente las restricciones de viaje, lo cual se vio seguido de una fuerte subida de la demanda de turismo.

Con una inflación subyacente por lo general muy inferior en Asia que en muchas economías occidentales, los bancos centrales de la región se han sentido suficientemente seguros como para implementar políticas monetarias independientes y ajustadas a sus propias necesidades internas, lo cual redunda positivamente en la demanda doméstica de la región.

Japón: obstáculos políticos y corporativos

El trimestre finalizado en junio fue relativamente movido para Japón. El yen continuó depreciándose frente al dólar estadounidense, perdiendo otro 12% de su valor sobre el 9% cedido en el trimestre finalizado en marzo (7). El Banco de Japón (BdJ) sigue sin considerar adecuado subir sus tipos de interés. Con la postura cada vez más restrictiva de la Reserva Federal estadounidense en 2022, el diferencial de tipos entre ambos países ha potenciado la debilidad del yen. Por un lado, esto es positivo para los ingresos procedentes de la exportación, pero por otro, puede dañar al consumo doméstico a través de mayores costes de la energía y la alimentación.

En abril, el primer ministro Kishida presentó un amplio y alentador conjunto de políticas económicas. Su postura orientada al mercado nos inspira confianza, así como sus planes para impulsar el crecimiento de los salarios a través de una mayor productividad laboral. Su ambición de lograr un giro importante en la asignación de activos de los hogares, fuera de activos de renta baja y hacia la renta variable, también es favorable para la bolsa japonesa.

A nivel micro, el trimestre siguió aportando pruebas de reformas estructurales positivas. El beneficio corporativo continúa mostrando resiliencia ante obstáculos macro, y las operaciones de recompra de acciones propias por parte de las empresas alcanzaron un nivel récord. La reforma continuada de los balances y de las carteras corporativas en Japón sigue siendo un tema importante en nuestros esfuerzos de selección de valores en el país asiático.

(7) Fuente: Bloomberg, julio de 2022.

Michael Bourke

Director de Renta Variable de Mercados Emergentes

MERCADOS EMERGENTES

Value vs growth: ¿un debate fácil?

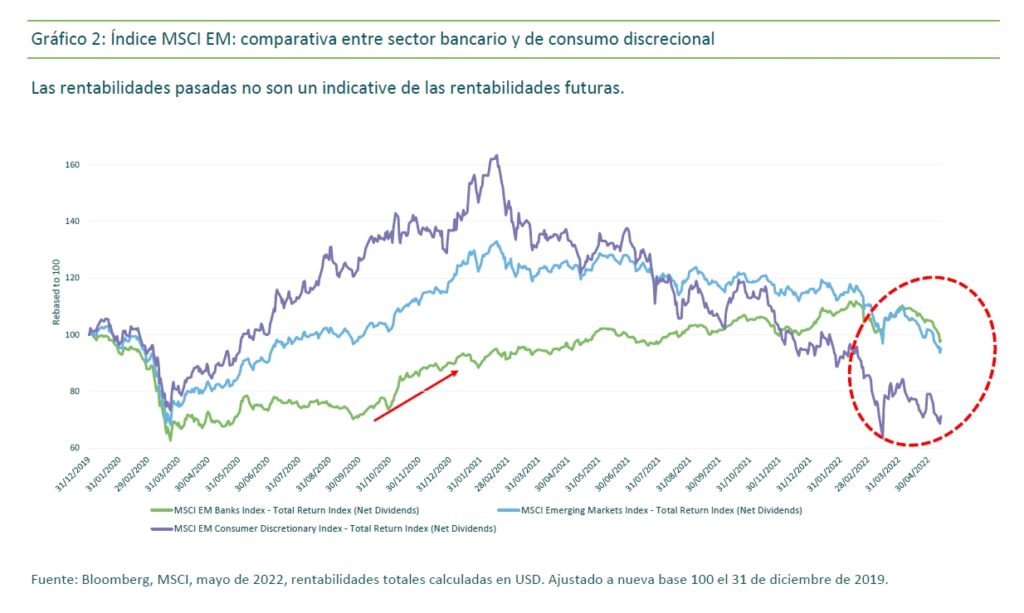

La recuperación desde las profundidades de la pandemia, liderada por un pequeño número de acciones, puso a prueba nuestra fe en nuestro enfoque value en 2020, cuando pareció que áreas repudiadas del mercado (como los sectores financiero y de materiales) seguirían sin gozar del favor de los inversores indefinidamente. A día de hoy, podemos ver que los bancos de mercados emergentes (ME) han batido al índice de consumo discrecional de ME desde entonces (gráfico 2).

Aunque no lo parezca a primera vista, muchas de las acciones chinas de megacapitalización están clasificadas como de consumo discrecional, una considerable caída en desgracia desde el estatus de «ganadoras del COVID» que había propulsado su cotización.

Un desarrollo quizá más interesante si cabe es el cambio en la composición del índice MSCI EM Value, que dada la consiguiente recalificación desde los picos de valoración de febrero de 2021, contiene a muchas empresas que previamente estaban muy concentradas en el MSCI EM Growth. A 31 de marzo de 2022, Alibaba y Samsung Electronics representaban un 3,9% y un 3,7%, respectivamente, del MSCI EM Value. Simultáneamente, estas dos compañías representan un 2,1% y un 2,7%, respectivamente, del MSCI EM Growth. Esto ha conducido a comentarios jocosos de que Alibaba trabaja clandestinamente como acción value, pero bromas aparte, para nosotros ilustra por qué concentrarse en las definiciones de los índices value y growth era simplificar demasiado las cosas en un mundo dominado por la inercia bursátil.

Enfoque contrario para China

Como inversores con un enfoque value, a menudo nos atraen áreas del mercado repudiadas por los inversores. Es indudable que muchos de ellos han dado la espalda a China este año, pero nuestro instinto contrario nos llevó a mirar más allá de los titulares negativos en torno a las restricciones impuestas para combatir la COVID y la ralentización de la economía para buscar inversiones prometedoras en ese mercado. En nuestra opinión, la bolsa china presenta actualmente valoraciones extremadamente bajas, y combinando un enfoque fundamental riguroso con un análisis de valoración, hemos encontrado oportunidades atractivas. Llevamos muchos años infraponderando al gigante asiático respecto al índice de referencia, pero hemos recortado este posicionamiento al encontrar más oportunidades mientras otros inversores se han mostrado más pesimistas en torno a los desarrollos en el país.

El reciente giro de China hacia finales del segundo trimestre ha estado liderado por un número muy bajo de grandes acciones de internet (como la mencionada Alibaba) y todavía debe extenderse al conjunto del mercado. Esto plantea la pregunta de si nos hallamos ante un rally tecnológico en lugar de un rally chino. Si el sentimiento inversor hacia las perspectivas de China continúa mejorando, creemos que algunas de nuestras otras tenencias chinas en otros sectores deberían beneficiarse.

Mirando más allá de China

Para un inversor en ME, China es demasiado grande como para ignorarse, con independencia del sentimiento predominante. No obstante, un inversor efectivo en renta variable emergente adopta un planteamiento global. Fuera de China, creemos que América Latina puede beneficiarse del fenómeno de «nearshoring», a medida que las empresas estadounidenses trasladan sus cadenas de suministro a países más cercanos. Lo estamos viendo en el norte de México, por ejemplo, en forma de auge de la demanda y ocupación plena de inmuebles industriales. El interés en activos latinoamericanos también se ha visto reflejado en la segunda mayor colocación de acciones a nivel mundial en 2022: una operación de 6500 millones de dólares, varias veces sobresuscrita, de la utility brasileña Electrobras. No cabe duda de que la región suscita interés.

América Latina solo se ha beneficiado marginalmente de la globalización en los últimos 30 años, y da la sensación de que esto podría estar a punto de cambiar. Con la expulsión de Rusia de los índices de ME tras la invasión de Ucrania y los temores geopolíticos y de crecimiento en torno a China, Latinoamérica podría estar convirtiéndose en un puerto seguro en plena tormenta global. Nos gusta su dinámica y encontramos oportunidades de inversión interesantes en la región.

John William Olsen

Director de Renta Variable de Impacto

IMPACTO

Giro en el sentimiento

Las estrategias de sostenibilidad e impacto se enfrentaron a obstáculos relativamente considerables a comienzos de 2022. Las expectativas de inflación elevada y fuerte crecimiento económico propiciaron una oleada de ventas indiscriminadas de acciones growth de calidad y una rotación hacia materias primas y acciones con múltiplos de valoración más bajos.

El consenso cambió cuando Rusia invadió Ucrania, al permanecer las presiones inflacionarias y crecer la preocupación en torno a una posible recesión. La combinación de altos precios de la energía y ralentización económica es un escenario muy diferente, que brinda un entorno más favorable para nuestras estrategias.

Buscamos compañías con modelos de negocio defensivos y fuerte poder de fijación de precios, capaces de afrontar la inflación y soportar una tormenta recesionaria.

Además, en un entorno en que los precios de los insumos continúan subiendo, anticipamos una mayor demanda de productos y servicios que proporcionan ganancias de eficiencia y ahorro energético, por parte de empresas deseosas de reducir sus costes.

Vale la pena destacar que el precio relativo de la energía alternativa también ha ganado atractivo, y el movimiento hacia la independencia energética como consecuencia de la guerra en Ucrania brindará probablemente respaldo adicional a la infraestructura de renovables y a las empresas que la facilitan.

La incertidumbre a corto plazo está distrayendo a los inversores de las oportunidades que ofrecen las tendencias de sostenibilidad a más largo plazo. Muchas compañías de pequeña y mediana capitalización orientadas al crecimiento (incluso aquellas con fuertes niveles previstos de crecimiento de ingresos y poder de fijación de precios elevado) han visto caer sus acciones en lo que va de año, y las menores valoraciones en nuestro universo de inversión ofrecen actualmente puntos de entrada atractivos a los inversores con horizontes a largo plazo.

Hemos estado aprovechando este giro en el sentimiento y la debilidad de las cotizaciones para ampliar posiciones en acciones growth de calidad en los sectores financiero, industrial, sanitario y de suministro público, de empresas alineadas con tendencias estructurales de sostenibilidad a largo plazo y que ofrecen un fuerte potencial de crecimiento de cara al futuro.

Leonard Vinville

Director de Deuda Convertible

CONVERTIBLES

Puntos de entrada atractivos

Creemos que las actuales condiciones de mercado ofrecen excelentes puntos de entrada en el mercado de deuda convertible. Varios desarrollos acontecidos en los últimos meses han dado pie a valoraciones atractivas en grandes áreas del universo de convertibles. La recuperación tras la pandemia, el mayor crecimiento económico y unas rentabilidades al vencimiento (TIR) crecientes de la renta fija impulsaron una rotación fuera de lo que los inversores han llamado acciones «growth» (por ejemplo, de empresas tecnológicas y de consumo discrecional online percibidas como activos de duración larga) y hacia acciones «value», corrigiendo las valoraciones elevadas de muchos bonos convertibles.

Acto seguido, la mayor inflación ha esbozado la posibilidad de que los bancos centrales suban sus tipos de intervención más si cabe para enfriar la economía, lo cual podría desencadenar una recesión. Esto ha conducido a una oleada de ventas más generalizadas de activos de riesgo, que en lo que va de año ha provocado caídas sustanciales, por ejemplo de la renta variable y de la deuda high yield. Los bonos convertibles han experimentado una dinámica similar.

Debido a estas grandes caídas de las valoraciones de las acciones y del crédito, muchos convertibles se han abaratado más aún, pues sus opciones han pasado a estar demasiado fuera de dinero y han dejado de ser deseables para muchos participantes en este mercado (por ejemplo, hedge funds de arbitraje). Por consiguiente, las valoraciones de los convertibles descuentan un deterioro muy significativo de los beneficios, ya sea por desarrollos macroeconómicos o por factores idiosincráticos a nivel de compañías individuales.

De este modo, hemos visto un abaratamiento sustancial de los convertibles respecto a su valor teórico o justo, sobre todo en Estados Unidos, y en menor medida en Europa. Tal abaratamiento ha sido menos pronunciado en los convertibles de mercados emergentes (dominados por los emisores chinos), debido sobre todo a que ya se habían abaratado considerablemente a lo largo de 2021. Los convertibles japoneses, que representan una pequeña parte del mercado, tampoco han experimentado vaivenes tan extremos, pues la inflación y las TIR de la deuda soberana han permanecido estables.

Algo especialmente interesante es que la violencia de estos movimientos del mercado han dejado a muchos bonos convertibles cotizando en diferenciales implícitos muy anchos, injustificados por su calidad crediticia y de negocio, o descontando ya un escenario de recesión. Esto nos brinda la oportunidad de invertir en negocios de calidad, generadores de flujos de caja libre, con buenas medidas de crédito en el segmento BB/BBB.

Pese a estar fuera de dinero, sus convertibles tienen potencial de ofrecer rentas atractivas del 6% al 9%. Estas TIR suelen ser superiores a las de muchos bonos crossover o high yield de vencimiento similar. Concentrándonos en emisores de calidad, también aprovechamos la oportunidad potencial de que otros inversores (por ejemplo fondos de private equity o compradores estratégicos) puedan reconocer el valor disponible e impulsar considerablemente al alza las cotizaciones de estos títulos. De tener lugar tales adquisiciones, esto activaría cláusulas de cambio de control, que dan derecho al bonista a revender los bonos convertibles al emisor a su valor nominal (100). Así, la ganancia de 10 a 25 puntos en el bono (la diferencia entre su cotización actual y el valor nominal) podría materializarse mucho más rápido que en los dos a tres años hasta su vencimiento.

Está claro que esta no es la estrategia de inversión tradicional de concentrarse en convertibles equilibrados, en dinero y con suficiente sensibilidad a la renta variable (delta) para beneficiarse de subidas bursátiles, pero representa una oportunidad excitante para mejorar el perfil de riesgo/rentabilidad de nuestra cartera. Creemos que este tipo de convertibles superarán al mercado en su fase bajista, ya estemos encaminados hacia una recesión moderada o más severa.

Aunque los convertibles fuera de dinero no constituyen una parte dominante de la cartera, gozamos de flexibilidad para explotar las oportunidades que ha presentado la oleada de ventas indiscriminadas. Para navegar este entorno tan incierto, seguimos diversificados por emisores, sectores y regiones, así como por tipo de convertible (en dinero, equilibrados y fuera de dinero). Con ello, tratamos de proporcionar niveles atractivos de rentabilidad ajustada al riesgo, comparables a las rentabilidades a largo plazo de la renta variable pero con menor volatilidad o riesgo que invirtiendo directamente en acciones.

Exclusivamente para inversores profesionales. Prohibida su posterior distribuci6n. Ninguna otra persona o entidad debe utilizar la informaci6n contenida en el presente documento. Esta informaci6n no constituye una oferta ni un ofrecimiento para la adquisici6n de acciones de inversion en cualquiera de Ios fondos de M&G. Promoci6n financiera publicada por M&G Luxembourg S.A. Domicilio social: 16, boulevard Royal, L 2449, Luxembourg. JUL 22 /779301