El gestor del fondo Global Life Sciences de Janus Henderson, Andy Acker, explica por qué el sector salud podría ofrecer una combinación atractiva de protección y crecimiento en el mercado de hoy día.

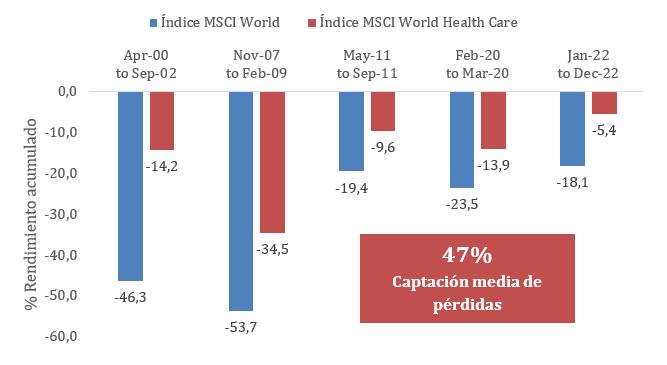

El sector salud podría conocerse mejor por su resiliencia durante correcciones del mercado, gracias a la demanda constante de atención médica. Eso fue sin duda lo que ocurrió en 2022, cuando el MSCI World Health Care IndexSM arrojó una rentabilidad del ‑5,4 % frente a la caída del -17,7 % que registró el MSCI World IndexSM.1 No obstante, el sector también está experimentando un crecimiento cada vez más rápido, lo que ofrece a los inversores otra fuente potencial de rendimientos diversificados.

Una cara: innovación y crecimiento rápidos

Los avances logrados en secuenciación genómica y otras herramientas biomédicas en las últimas dos décadas han desbloqueado nuevos métodos para detectar y tratar enfermedades. Muchos de ellos (desde conjugados de fármacos de anticuerpos y terapias génicas hasta monitores de glucosa remotos) tienen el potencial de mejorar drásticamente el nivel de atención médica para los pacientes y, en algunos casos, abordar enfermedades raras que otrora se consideraron intratables. Piense en la atrofia muscular espinal (AME), un trastorno hereditario que generalmente se manifiesta en niños pequeños y provoca la degradación de la fuerza muscular y el movimiento. En décadas pasadas los tratamientos solo podían controlar los síntomas y la expectativa de vida media era inferior a dos años para los bebés con enfermedades graves. Sin embargo, a partir de 2016, los legisladores aprobaron la primera terapia modificadora de la enfermedad de la atrofia muscular espinal, seguida de una terapia génica en 2019. Ambas ayudan a reemplazar la proteína ausente que causa la enfermedad, lo que produce drásticas mejoras en la función motora y mayores tasas de supervivencia de los pacientes.

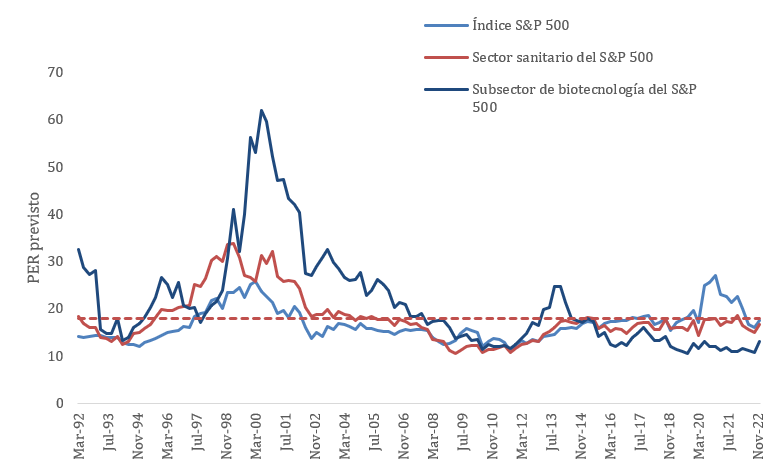

Para fomentar este tipo de investigación, los legisladores han creado vías que aceleran el proceso de revisión de medicamentos dirigidos a abordar grandes necesidades médicas no atendidas. Esto se ha traducido en un aumento espectacular de las aprobaciones de nuevos medicamentos. Durante los años 2018 a 2022, la Administración de Alimentos y Medicamentos (FDA) dio luz verde a casi 250 medicamentos nuevos, lo que supone un aumento del 100 % respecto a hace 15 años (Figura 1). De igual modo, durante el mismo quinquenio, la Agencia Europea de Medicamentos (EMA) aprobó más de 200 terapias.2

Figura 1. Aprobaciones de nuevos medicamentos de la FDA

Fuente: Administración de Alimentos y Medicamentos, a 31 de diciembre de 2022.

A medida que van surgiendo nuevas terapias, la demanda de atención médica se dispara, un fenómeno que se atribuye al aumento de la riqueza de los hogares y a la ampliación de la cobertura de seguros públicos y privados. En China, por ejemplo, el 95 % de la población ya está cubierta por el programa de seguro básico del país, gracias a las reformas estatales implantadas en la última década.3 El reembolso de gastos farmacéuticos en China también se está ampliando: desde 2017, el gobierno elabora actualizaciones anuales de la Lista Nacional de Reembolsos de Medicamentos, con más de 100 terapias añadidas en2022.4

El envejecimiento de la población es otro factor relevante. Hacia el 2050, aproximadamente el 16 % de la población mundial tendrá más de 65 años, una cohorte que suele gastar alrededor de 3 veces más en atención médica que la población de jóvenes.5 En muchas regiones de altas rentas, el “envejecimiento” de la población es aún más intenso. En Japón, el 28 % de la población tenía 65 años o más en 2020, un porcentaje que se espera aumente al 38 % hacia 2060.6 En Europa, se prevé que las personas mayores representarán el 28,5 % de la población del continente hacia 2050.7 Aunque la tecnología y otras herramientas pueden ayudar a controlar los costes, la trayectoria del gasto médico apunta indudablemente al alza. En Europa, por ejemplo, el desembolso total en atención médica aumentó un 24 % entre 2012 y2020. 8

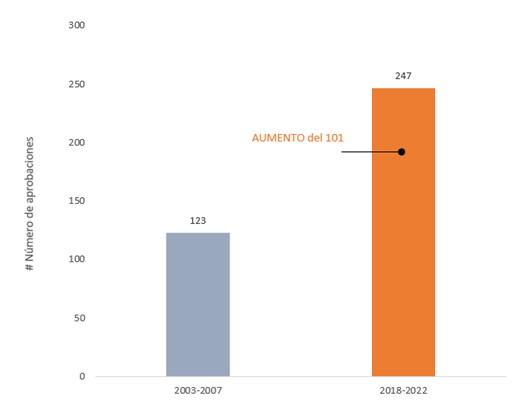

Esta combinación de innovación y demanda creciente ha contribuido a aumentar los ingresos del sector. Las ventas de medicamentos biotecnológicos superventas superaron los 400.000 millones de dólares en 2021, 70 veces más que hace aproximadamente dos décadas. (Un medicamento superventas se define como aquel que registra unas ventas anuales iguales o superiores a 1.000 millones de dólares). Los productos contra la COVID-19 (un mercado que no existía hace tres años) aportaron 75.000 millones de USD a los ingresos totales de ese año (Figura 2).

Figura 2: Los ingresos derivados de ventas de medicamentos se acumulan

Fuente: Janus Henderson, ISI Research. A 31 de diciembre de 2021.

COVID no es el único mercado nuevo que se ha creado recientemente en el área de atención sanitaria. En EE. UU., Medicare Advantage, una alternativa del sector privado a Medicare (el programa de seguro público para personas mayores), es uno de los segmentos de seguros de más rápido crecimiento, y se espera que la inscripción aumente del 48 % de todos los participantes de Medicare en 2022 al 61 % a lo largo de la próxima década.9 También están surgiendo empresas que desarrollan sistemas basados en el valor y herramientas habilitadas por tecnología. El año pasado, las empresas europeas de tecnología sanitaria captaron casi 5.000 millones de euros en capital riesgo, solo algo por debajo del récord alcanzado en 2021 (5.200 millones de euros), una hazaña impresionante dado el estancamiento que sufrieron los mercados de capitales en 2022.10

La investigación de fármacos también se está expandiendo más allá del cáncer (que durante años ha constituido el grueso del gasto en I+D en biofarmacia) para llegar a otras categorías de enfermedades importantes. En ensayos clínicos llevados a cabo el año pasado, se probó un tratamiento para la obesidad que logró una pérdida de peso de hasta un 22,5 %, un nivel que antes solo se lograba mediante cirugía. Este medicamento, si se aprueba, podría tener un mercado final considerable: se estima que 770 millones de adultos en todo el mundo padecían sobrepeso u obesidad en 2020, una cifra que podría superar los mil millones hacia 2030.11

En el caso del Alzheimer, un nuevo fármaco, Leqembi, ha demostrado claramente que puede reducir la tasa de deterioro cognitivo en las primeras fases de la enfermedad. (El fármaco fue aprobado por la FDA en enero de 2023 y lo está revisado la EMA). Leqembi forma parte de una nueva clase de medicinas en desarrollo que se centran en la fisiopatología del Alzheimer, brindando esperanza a los aproximadamente 55 millones de personas en todo el mundo que padecen demencia.12 Fue una de las docenas de éxitos clínicos logrados en 2022, lo que allana el camino para una posible escalada de lanzamientos de medicamentos en 2023: en total, 75 compuestos se someterán a revisión por la FDA durante el próximo año.13

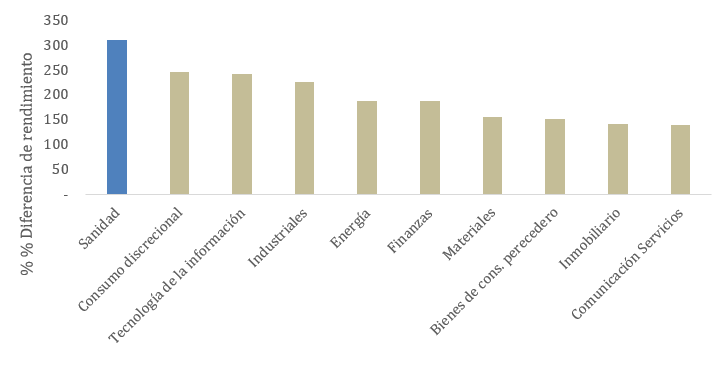

La otra cara: protección

Estos motores del crecimiento no están exentos de riesgos. Los estudios revelan que el 90 % de los compuestos que entran en ensayos clínicos en humanos nunca llegan al mercado.14 De los que llegan, hemos visto que los inversores sobreestiman o subestiman el potencial comercial de un producto el 90 % de las veces. Este descuadre puede deparar en fuertes fluctuaciones de las acciones. De hecho, durante la última década, el sector de atención sanitaria fue el que más disparidad mostró entre las acciones que mejor y peor se comportaron (Figura 3).

Figura 3: Brecha de comportamiento en atención sanitaria

Disparidad media de rentabilidades en 10 años para los cinco valores más rentables y los cinco menos rentables de cada sector (31/12/12 – 31/12/22)

Fuente: Janus Henderson Analytics, a 31 de diciembre de 2022.

Aun así, en 2022, cuando las subidas de tipos de interés sacudieron a los mercados, el sector de atención sanitaria batió al conjunto de índices bursátiles. Esto no fue una anomalía. Desde el año 2000, este sector ha acusado, de media, solo el 47 % de las caídas del mercado iguales o superiores al 15 % (Figura 4). Esto se debe en gran medida a las compañías farmacéuticas y de seguros de salud de gran capitalización, ya que estas empresas suelen tener una demanda constante, junto con capacidad de fijación de precios con independencia del contexto económico.

Figura 4. En correcciones anteriores, la atención sanitaria ha obtenido una rentabilidad superior.

Fuente: Janus Henderson, FactSet. A 31 de diciembre de 2022.

Nota: el gráfico refleja una caída del mercado igual o superior al 15 % en el índice MSCI World desde el 2000. La rentabilidad del índice no refleja los gastos de gestión de una cartera, ya que se trata de un índice no gestionado y no puede invertirse directamente en él. La rentabilidad histórica no constituye una garantía de resultados futuros. Invertir conlleva riesgos, incluida la posible pérdida del capital y la fluctuación del valor.

Crecimiento + protección + valoraciones atractivas

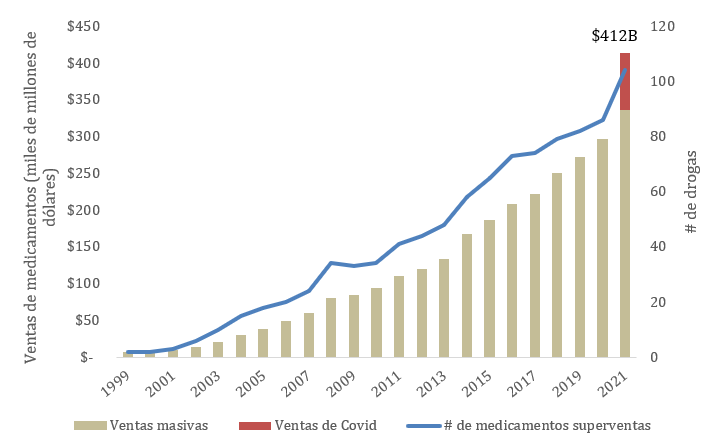

Al mismo tiempo, en los últimos meses los inversores han mostrado una mayor disposición a premiar la innovación, dadas las fuertes ganancias que han experimentado algunos valores (100 % o más15) ante noticias positivas. Las valoraciones atractivas están ayudando a conseguir esas ganancias. La ratio precio/beneficio (PER) adelantada del sector de atención sanitaria se sitúa por debajo de su promedio a largo plazo (Figura 5), mientras que cientos de empresas de biotecnología cotizan por menos del valor de tesorería que registran en sus balances.16 Las bajas valoraciones también han captado el interés de las empresas biofarmacéuticas de gran capitalización, al anunciarse varias fusiones y adquisiciones el año pasado con primas superiores al 100 %. Ante las extinciones de patentes a las que se enfrentarán algunas compañías biofarmacéuticas durante esta década, creemos que podrían surgir más operaciones societarias en 2023.

Figura 5. Las valoraciones del sector salud han caído a niveles inferiores a la media

Fuente: Bloomberg. Datos del 31 de marzo de 1992 al 31 de diciembre de 2022. Los PER se basan en beneficios adelantados estimados a 12 meses. La ratio precio/beneficio (PER) mide el precio de la acción en relación con los beneficios por acción de una o varias empresas de una cartera.

El sector salud no está exento de desafíos. La escasez de mano de obra, la regulación y el descenso de las ventas relacionadas con la COVID podrían pasar factura a algunos valores. Sin embargo, en nuestra opinión, la perspectiva a largo plazo del sector compensa con creces los posibles escollos coyunturales, y la oportunidad de generar rendimientos no correlacionados (al tiempo que beneficia a los pacientes) no deja de reforzarse.

Fuentes:

1 Janus Henderson Investors, a 31 de diciembre de 2022.

2 Agencia Europea de Medicamentos, a 31 de diciembre de 2022. El total corresponde a nuevos principios activos.

3 Organización Mundial de la Salud, febrero de 2023.

4 Administración Nacional de Seguridad Sanitaria, 18 de enero de 2023.

5 Población: Naciones Unidas, diciembre de 2019. Gasto sanitario: Red JAMA, «Comparison of Health Care Spending by Age in 8 High-Income Countries», 6 de agosto de 2020. Los datos reflejan las cifras de 2015 para Australia, Canadá, Alemania, Japón, Países Bajos, Suiza, Reino Unido y Estados Unidos.

6 Organización Mundial de la Salud, «¿Cómo afectará el envejecimiento de la población a las tendencias del gasto sanitario en Japón y cuáles son las implicaciones si las personas envejecen con buena salud?» 2020.

7 McKinsey & Company, «European insurance and the future of senior protection and well-being», 11 de noviembre de 2021.

8 Eurostat, noviembre de 2022.

9 Kaiser Family Foundation, «Medicare Advantage in 2022: Enrollment Update and Key Trends», 25 de agosto de 2022.

10 PitchBook, «Startup Radar: Europe’s healthtech startups to watch», 8 de febrero de 2023.

11 Federación Mundial de Obesidad, febrero de 2023.

12 Organización Mundial de la Salud, 20 de septiembre de 2022.

13 Food and Drug Administration, 31 de diciembre de 2022.

14 American Society for Clinical Pharmacology & Therapeutics, «Probability of Success in Drug Development», van der Graaf, Piet H., 19 de abril de 2022.

15 Bloomberg, 13 de septiembre de 2022. Las acciones de Akero Therapeutics subieron un 136,76% durante las horas de mercado del 13 de septiembre después de que la empresa anunciara datos de primera línea positivos de su estudio de fase IIB HARMONY. Bloomberg, del 24 de octubre de 2022 al 28 de octubre de 2022. Las acciones de Vaxcyte aumentaron más del doble durante la semana bursátil después de que la empresa anunciara datos de primera línea positivos de un estudio de fase 1/2 para su candidato a vacuna contra la neumonía.

16 Rapport Biotech Insight & Opinion, «Semper Maior: Time to Reboot Biotech», enero de 2023.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), Henderson Equity Partners Limited (n.º de registro 2606646), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Janus Henderson, Knowledge Shared y Knowledge Labs son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.