Buenos días,

Según una antigua leyenda, el juego de ajedrez fue inventado por un hábil matemático llamado Sissa Ben Dahir, quien vivió en un antiguo reino mogol de la India a principios del siglo XVI. Su rey Shirham quedó tan impresionado con el juego que ofreció a Sissa una recompensa en monedas de oro y plata. Sin embargo, Sissa rechazó la recompensa y en su lugar pidió granos de trigo de manera que cada casilla subsiguiente del tablero de ajedrez contuviera el doble de granos que la casilla anterior. El rey, al observar el tamaño tan pequeño que ocupaba el tablero de ajedrez accedió rápidamente ya que pensó que sería una recompensa irrisoria. De hecho, al completar la primera fila, sólo le debía a Sissa 255 granos de trigo. Pero a medida que avanzaban las casillas pronto se dio cuenta que ni usando todo su oro y plata podría pagar jamás al hábil Sissa. Si hubiera completado toas las casillas, 64, se puede demostrar que el número total de granos sería de 18,446,744,073,709,551,615 (¡¡¡dieciocho quintillones, cuatrocientos cuarenta y seis cuatrillones, setecientos cuarenta y cuatro billones, setenta y tres mil setecientos nueve millones, quinientos cincuenta y un mil, seiscientos quince!!!). Como este ejemplo es usado con frecuencia, alguien ha tenido a bien calcular que todos esos granos representan más de 1,4 billones de toneladas métricas, más de 2.000 veces la producción mundial anual de trigo en 2021.

Esta leyenda de origen incierto no es más que un ejemplo de lo que hoy vamos a tratar de explicar con algún detenimiento: el interés compuesto. En la vida real, una inversión con un interés compuesto del 7% dobla su valor cada 10 años aproximadamente. Al 12%, esto sucede cada seis años. Si volvemos al tablero de ajedrez y cada salto de casilla supone unos seis años, la primera fila la completaríamos en 42 años, doblando nuestra inversión inicial unas 7 veces. 42 años, siendo un periodo largo, está perfectamente dentro de los límites de nuestro horizonte de vida. Si a esto añadimos una filosofía de ahorrador y de traspaso de patrimonio a nuestros descendientes, es fácil ver cómo se podría avanzar un poco más por otra fila del tablero de ajedrez.

La explicación de este comportamiento extraordinario de retornos con el paso del tiempo está en una función matemática llamada la función exponencial y que en su definición genérica toma la forma de f(x) = exp(x) y que se da en diversos campos de la ciencia, finanzas e incluso en las ciencias sociales. La función exponencial surge siempre que una cantidad crece o decrece a un ritmo proporcional a su valor actual. En concreto, para el interés compuesto toma la forma de:

Donde Ci es el capital inicial, r la tasa de interés anual, n los periodos de inversión, t el tiempo en años y Cf el capital final.

Entre la variedad de instrumentos financieros, es la renta fija, en concreto los bonos a largo plazo, donde las características del interés compuesto se manifiestan en todo su potencial porque, al contrario que la renta variable, los flujos futuros son conocidos y ciertos y el vencimiento final también.

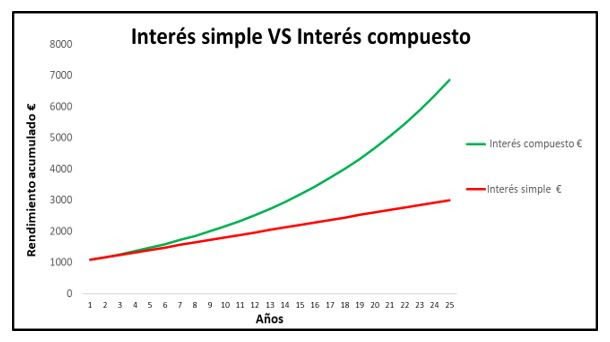

Un bono mantenido a vencimiento tiene tres componentes de retorno: precio, cupón y la reinversión de esos cupones. El precio generalmente contribuye poco al retorno puesto que está limitado al precio final de vencimiento. Los cupones contribuyen de manera lineal, pero es la reinversión de esos cupones la que aporta el efecto exponencial al rendimiento total. De aquí se desprenden dos conclusiones importantes. Primero, el simple paso del tiempo genera beneficios crecientes. Esto es muy diferente a la renta variable donde el retorno se genera por apreciación del precio ya que los dividendos hoy en día son muy pequeños o inexistentes; el simple paso del tiempo no genera beneficios. Segundo, el retorno final, será siempre incierto porque la tasa de reinversión de los cupones fluctuará durante la vida del bono. Precisamente, para simplificar esta dificultad, generalmente se usa la Tasa Interna de Retorno o TIR que no es más que el valor presente de todos los flujos futuros, cupones y capital final. Veamos un ejemplo práctico: supongamos que compramos un bono del tesoro americano con un cupón del cinco por ciento a la par con reinversión semestral. Para un vencimiento de 10 años, nuestro retorno será de 63.86, 50 por el devengo de cupones y 13.86, es decir casi un 22%, por el efecto del interés compuesto. Si el vencimiento fuera de 20 años, el interés compuesto aumentaría al 41% y para un vencimiento de 30 años este porcentaje se dispara al 56%. Como vemos, a medida que pasa el tiempo, el componente de reinversión se convierte en el factor principal del retorno. En la medida en que nuestro horizonte de inversión se alarga, es el interés compuesto lo que determina el retorno. Este efecto se puede ver claramente en el siguiente gráfico:

Es importante entender que estos resultados asumen que la reinversión de los cupones se produce al TIR inicial de compra. Esto para un bono a largo plazo prácticamente nunca sucede, con lo que el retorno final tendrá gran variabilidad dependiendo de la trayectoria intermedia de los tipos de interés. No obstante, se puede decir que, si como media, durante la vida del bono los tipos de interés son superiores al interés inicial, nuestro TIR final realizado será superior al TIR inicial por el hecho de que el interés compuesto incrementaría. La implicación es que, una vez comprado un bono, en la medida que lo mantengamos a vencimiento lo mejor que nos puede pasar es que su precio se mantenga por debajo, o por lo menos no suba del nivel inicial de compra.

Este comportamiento de los bonos a largo plantea una pregunta muy interesante. ¿A qué nivel de tipos de interés, un propio bono empieza a ser un instrumento de cobertura en un escenario de inflación alta donde presumiblemente los tipos se moverán al alza? Cualquier analista de renta fija respondería inmediatamente que, con inflaciones al alza, un bono a largo plazo es una muy mala inversión. Tratemos de analizar esta cuestión usando datos históricos.

En el gráfico adjunto podemos ver el historial de tipos de interés a diez años desde el momento mismo en que se creó la Reserva Federal en 1913. Durante 55 años, los tipos se mantuvieron bastante a la baja con una media incluso por debajo del 3%. A partir de 1967 se produjo una subida imparable, culminando en 1981 con tipos al 15%.

La pregunta es cómo se hubiera comportado un bono a largo plazo comprado justo al comienzo de la subida de tipos en 1967 y reinvirtiendo todos los años el cupón devengado a la nueva tasa a 10 años prevalente en ese momento. ¿Hubiese compensado el poder del interés compuesto frente a la pérdida por el incremento de inflación durante el peor periodo inflacionista de los últimos 110 años?

En 1967, los tipos a diez años estaban al 5,70% y la inflación alrededor del 3%. Por lo tanto, invirtiendo $1000 en un bono a diez años a la par, su cupón sería el 5.70%. Al año siguiente, el cupón devengado, $57 lo reinvertimos al tipo prevalente ese año 1968, el 6.03% y así sucesivamente hasta 1981, año donde finalmente los tipos empezaron a bajar. Durante esos 15 años nuestro retorno total, la suma de los cupones más la reinversión generada a tipos medios muchos más altos que el inicial hubiera sido de $2,183. Esto significa una tasa interna de retorno del 8.03%, bastante más alta que el 5.70% inicial. En comparación, la inflación media en este periodo, con altos y bajos, fue de un 7,29% y el retorno medio del S&P500, del 8.50% (incluidos dividendos), con una particularidad importante, la pérdida anual máxima en la renta variable excedió el 40% entre los años 1973-74 mientras que los bonos, durante este periodo registraron una pérdida máxima anual en torno al 5%. Habría que añadir, que, al año siguiente, 1982 cuando finalmente los tipos de interés empezaron a bajar, nuestro bono teórico, esta vez sí por apreciación en precio, generó un retorno positivo del 33%! Es razonable deducir que después de estas consideraciones, cuando los tipos de interés a largo comienzan a rondar niveles próximos al 5%, la señal de compra, basada exclusivamente en consideraciones matemáticas es de tal intensidad que merece la pena insistir en la conveniencia de sobre ponderar al máximo las carteras con este tipo de activos. No me sorprende en absoluto que el tipo a diez años en dólares, después de tocar el 5% a finales de octubre, se haya desplomado con una intensidad no vista en los últimos 15 años.

Estos resultados son realmente sorprendentes y son testimonio del poder espectacular del interés compuesto, el cual debería guiarnos no solo en nuestras inversiones financieras sino en nuestro progreso diario, en la mejora constante y progresiva de nuestra condición humana y de la sociedad en la que vivimos.

Un saludo,

David Mafoda

Dpto. Estrategias de Inversión de DiverInvest