Puede que muchas compañías de este universo no sean muy conocidas, pero aquellas que presenten las ventajas competitivas esperadas podrían ser capaces de generar rentabilidades durante más tiempo —y, quizás, convertirse en los líderes del mañana.

Puede que muchas compañías de este universo no sean muy conocidas, pero aquellas que presenten las ventajas competitivas esperadas podrían ser capaces de generar rentabilidades durante más tiempo —y, quizás, convertirse en los líderes del mañana.

Mark Heslop

Gestor de carteras,

Renta Variable Columbia Threadneedle.

En un mundo donde fluyen sin cesar las noticias macroeconómicas y geopolíticas, ¿qué mejor manera de alejarse del ruido que aprovechar el creciente poder de los líderes mundiales del futuro?

Este es el propósito que nos hemos fijado con la estrategia «Global Smaller Companies». Nos centramos en las compañías que, a nuestro parecer, desempeñarán una importante función en nuestras vidas diarias dentro de cinco o diez años, o tal vez más. Muchas de ellas no serán muy conocidas, pero es ahí donde pretendemos generar valor. Disponemos de una profunda red de análisis mundial que nos ayuda a identificar las compañías que cuentan con ventajas competitivas sostenibles y un enorme potencial de crecimiento.

POR QUÉ APOSTAR POR LA ESTRATEGIA «GLOBAL SMALLER COMPANIES»

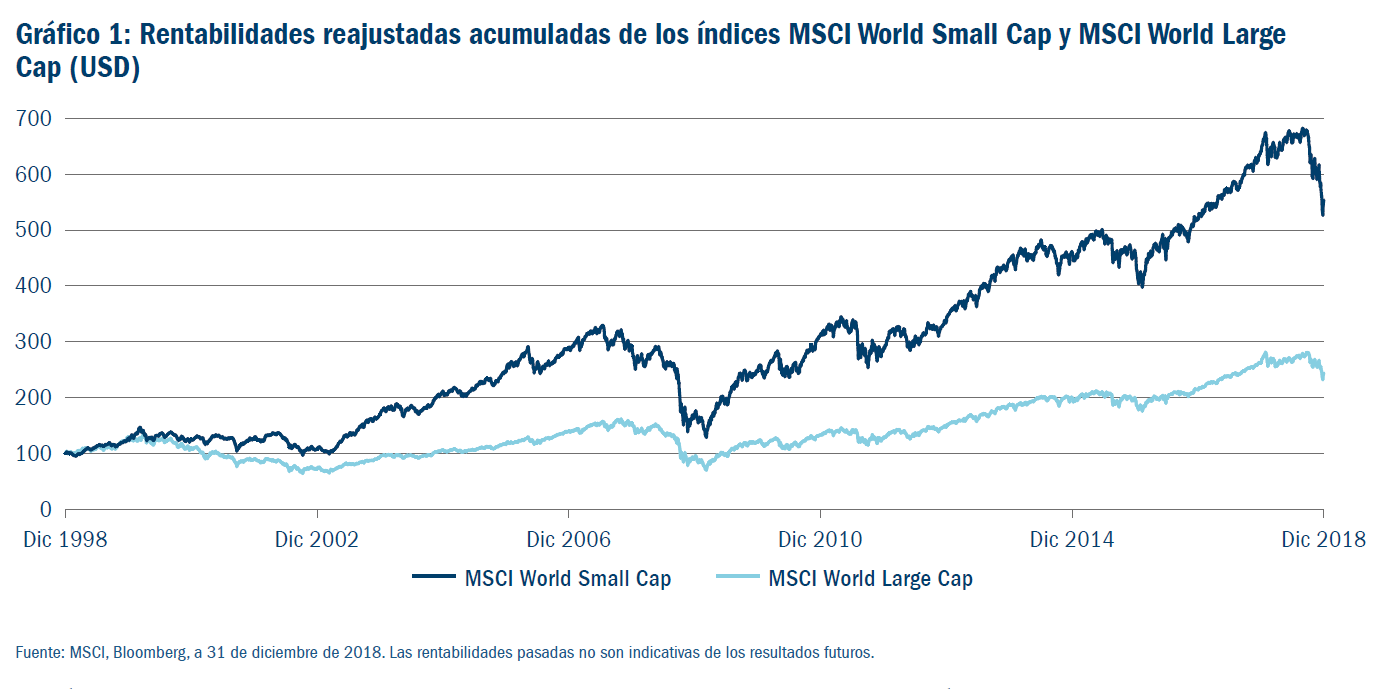

Un vasto abanico de oportunidades Nuestro índice de referencia, el MSCI Word Small Cap, comprende casi 4.400 componentes en los que podemos invertir. Esto ofrece una gran oportunidad de hallar «los próximos campeones» de varios sectores, así como de generar valor añadido para nuestros clientes.

Sacar partido de la mentalidad emprendedora Las pequeñas compañías son conocidas por sus modelos de negocios bien enfocados, sus exposiciones puras y el carácter emprendedor de sus propietarios o gestores. Estamos convencidos de que, gracias a esto, algunas de estas compañías exhiben un crecimiento más sólido que otras firmas más complejas y consolidadas.

CÓMO SACAR PARTIDO DE ESTA SITUACIÓN

En nuestra opinión, las oportunidades del universo de pequeña capitalización proceden de dos fuentes principales: la primera es su inmensidad y la segunda, su escasa cobertura analítica y mediática. Históricamente, la disparidad entre las pequeñas empresas de mejor y peor rentabilidad ha sido más pronunciada que en el caso de las grandes compañías o las megacapitalizaciones.

Esto ofrece una importante oportunidad de generación de alfa. En nuestra estrategia «Global Smaller Companies», nos nutrimos de la información que aportan tanto nuestros equipos de pequeña capitalización geográfica, que abarcan el Reino Unido, Europa y Estados Unidos, como los analistas y gestores de carteras en nuestras mesas de renta variable japonesa y asiática. También mantenemos una estrecha comunicación con nuestro equipo de análisis central estadounidense (integrado por 30 profesionales), el equipo Columbia Small Cap Growth (pequeña capitalización de crecimiento) y el equipo Responsible Investing (inversión responsable) con el fin de obtener información adicional sobre las propuestas de inversión. El resultado es una cartera de renta variable compuesta por 70-90 sociedades que compiten de manera constante por el acceso al capital. Estamos convencidos de que nuestra ventaja competitiva respecto a los competidores procede de la combinación de esta red de análisis de amplio alcance y nuestro repetible enfoque de inversión.

POR QUÉ LA VENTAJA COMPETITIVA PERMITE DESPUNTAR A LAS COMPAÑÍAS

Uno de los pilares en los que reposa nuestra filosofía de inversión es el concepto de ventaja competitiva sostenible, y el grado en el que está subestimado por el mercado. Los inversores suelen considerar que las rentabilidades de las compañías se deterioran conforme sus modelos de negocio alcanzan la madurez, o a medida que las fuerzas competitivas impulsan sus rentabilidades hasta el coste del capital o por debajo de este. Nosotros argumentamos que una ventaja competitiva sostenible permite a las compañías seguir generando atractivas rentabilidades durante más tiempo de lo que el mercado anticipa. Si se desea obtener valor adicional para los accionistas, resulta vital hallar este espacio entre la rentabilidad hipotética y la rentabilidad real.

¿Cómo identificamos las ventajas competitivas? Existen cinco fuentes clave: la ventaja de costes (¿produce una compañía con el menor coste posible?); la escala de eficiencia (¿hay solo una o dos compañías dominantes?); los costes de sustitución (los costes derivados del cambio de proveedor); el efecto de red (¿su valor aumenta conforme crece el número de usuarios?); y los activos inmateriales (marcas o patentes que actúan como barreras de entrada). Consideramos que estas ventajas competitivas (o «fosos económicos») se traducen en unas elevadas rentabilidades duraderas y un potencial de crecimiento de los beneficios sostenible, lo que, a nuestro juicio, representa una oportunidad de inversión de calidad.

La dinámica sectorial constituye otra fuente de apoyo para las rentabilidades del capital. Utilizamos el marco de las cinco fuerzas de Porter para evaluar la estructura competitiva del sector en el que opera una compañía en concreto. La ventaja competitiva suele ser escasa en sectores fragmentados o que presentan vulnerabilidad ante las perturbaciones. Por el contrario, los monopolios naturales suelen estar sumamente regulados. Esto significa que tendemos a descubrir las fuentes de valor más lucrativas en oligopolios (sectores consolidados con un pequeño número de operadores dominantes).

EJEMPLOS REPRESENTATIVOS

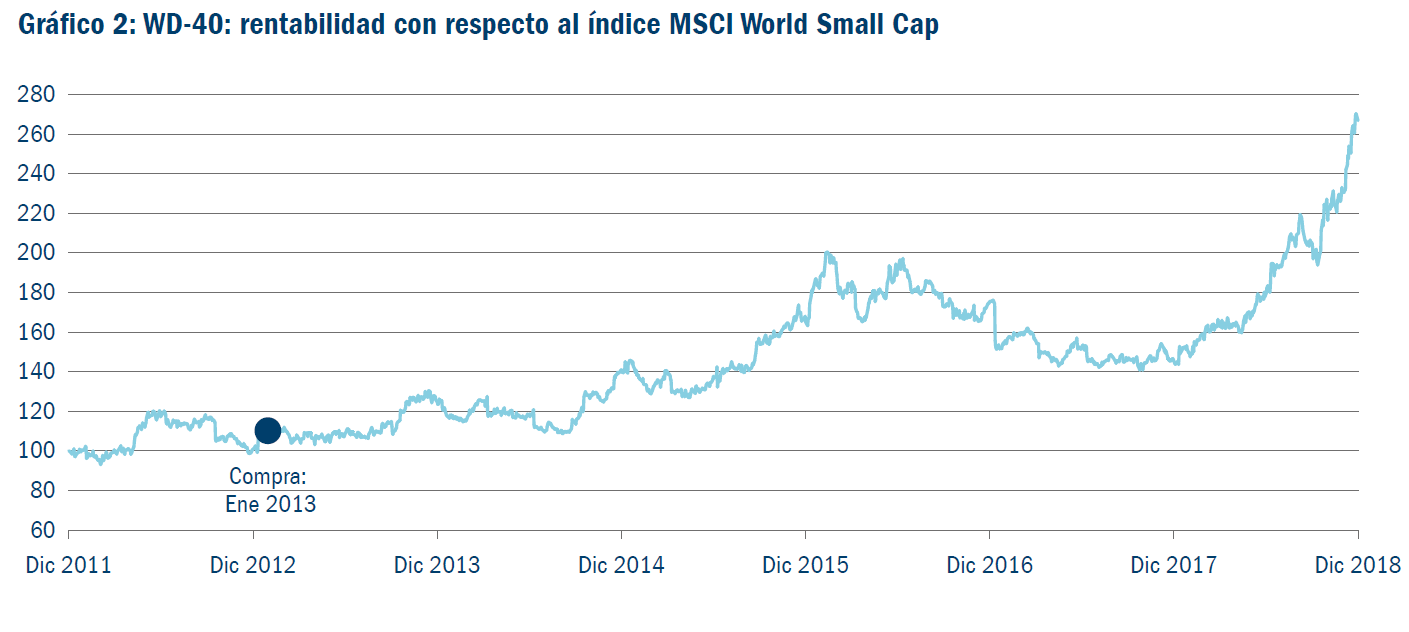

Un ejemplo de una pequeña empresa nicho («pure play») de elevada calidad es WD-40, un fabricante de aceites penetrantes y soluciones de desplazamiento de la humedad en spray, que mantenemos en cartera desde 20131.WD-40 es una compañía con un valor de marca excepcional: sus rivales pueden producir productos competidores e incluso ponerlos a precios inferiores a los de WD-40, pero el consumidor conoce y confía en WD-40. La firma ha sabido aprovechar su posición dominante en el mercado para impulsar su volumen de negocio con otros productos, y está implementando una satisfactoria expansión en el continente asiático (véase el gráfico 2).

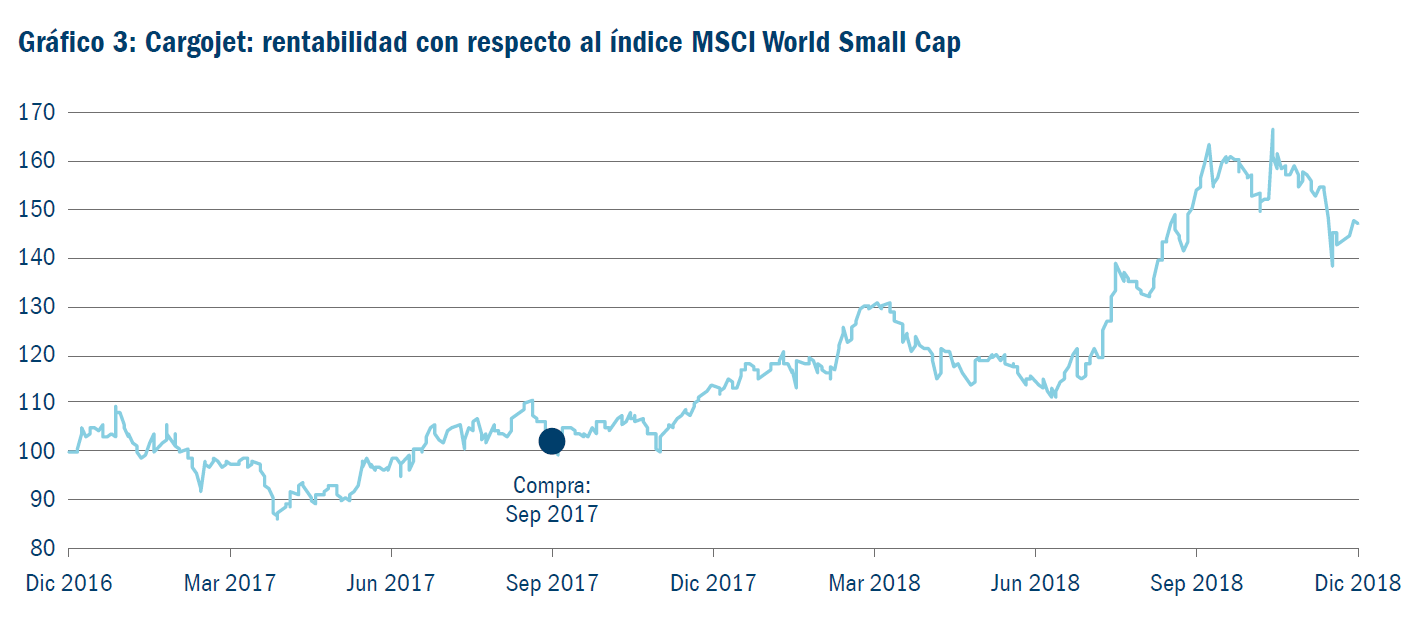

Otro ejemplo es Cargojet,2 una aerolínea canadiense que posee el 95% de la creciente red de transporte aéreo de mercancías de noche a escala nacional. Presta servicios a todo el país, lo que supone todo un reto logístico habida cuenta del tamaño y la dispersión de la población de Canadá.

Otro ejemplo es Cargojet,2 una aerolínea canadiense que posee el 95% de la creciente red de transporte aéreo de mercancías de noche a escala nacional. Presta servicios a todo el país, lo que supone todo un reto logístico habida cuenta del tamaño y la dispersión de la población de Canadá.

Esto exige una flota grande y costosa, así como unas importantes instalaciones de servicio en tierra. Debido a los contratos firmes de compra («take-or-pay») a largo plazo de Cargojet, cualquier empresa que entre en el sector deberá probablemente afrontar pérdidas plurianuales antes de poder generar una rentabilidad razonable sobre la inversión inicial (de por sí considerable). Gracias a estas barreras de entrada, Cargojet está bien posicionada para mantener su hegemonía durante muchos años (véase el gráfico 3).

NUESTRO ENFOQUE EN LA PRÁCTICA

Fiel a nuestro enfoque de inversión a largo plazo que hace hincapié en las ventajas competitivas sostenibles, la estrategia «Global Small Cap» ha generado sólidas rentabilidades ajustadas al riesgo y superiores a las de sus homólogos, con un elevado grado de consistencia.

SÍNTESIS DE LA OPORTUNIDAD DE INVERSIÓN

El universo de inversión mundial de las pequeñas compañías se caracteriza por su inmensidad y, según muchos parámetros, ofrece rentabilidades superiores a las de las grandes capitalizaciones. Al invertir en este segmento, se puede sacar partido de las exposiciones puras de compañías que presentan ventajas competitivas en sectores nicho del mercado.

En nuestra opinión, se subestima la capacidad de generación de rentabilidades sostenibles de estas compañías («compounders»). En muchos casos, la hipótesis del mercado de que las rentabilidades de las firmas se deterioran progresivamente hacia el coste de capital subestima la «capacidad de aguante» de las compañías con ventajas competitivas duraderas.

Gracias a nuestro constante énfasis en la calidad y el crecimiento sostenible, nuestro contrastado enfoque de inversión y nuestros amplios recursos analíticos, hemos consolidado un robusto historial de inversión. Generamos la mayor parte de nuestro alfa a través de la selección de valores, al identificar las compañías que se abren camino con paso firme para convertirse en los operadores dominantes de sus respectivos mercados. Al fin y al cabo, si se sabe dónde mirar, se puede sacar partido del creciente poder de los futuros líderes mundiales.

Puede que muchas compañías de este universo no sean muy conocidas, pero aquellas que presenten las ventajas competitivas esperadas podrían ser capaces de generar rentabilidades durante más tiempo —y, quizás, convertirse en los líderes del mañana.

Puede que muchas compañías de este universo no sean muy conocidas, pero aquellas que presenten las ventajas competitivas esperadas podrían ser capaces de generar rentabilidades durante más tiempo —y, quizás, convertirse en los líderes del mañana.