Autores

- Paul Zummo. CIO. Hedge funds y soluciones de crédito alternativo.

- Lyn Ngooi. Especialista en inversiones Hedge funds y soluciones de crédito alternativo.

- James Williams Especialista en inversiones Hedge funds y soluciones de crédito alternativo.

- Michael Vida. Especialista en inversiones Hedge funds y soluciones de crédito alternativo.

Colaboradores

- Jamie Kramer. Responsable de soluciones alternativas, hedge funds y soluciones de crédito alternativo.

- Richard Bersch. Valor relativo e inversiones oportunistas / Global Macro.

- Scot Norden Renta variable long/short y crédito líquido.

- Randy Wachtel Inversiones alternativas líquidas y coinversiones

A pesar del sentimiento claramente negativo con el que se inició el año, 2023 terminó siendo un año excepcional para la mayoría de los activos de riesgo. Sin embargo, la evolución no fue ni mucho menos lineal, ya que los inversores afrontaron varias adversidades macroeconómicas, incluyendo la crisis de los bancos regionales, el conflicto prolongado de Ucrania, la guerra de Oriente Próximo y un constante endurecimiento de la política monetaria de los bancos centrales de todo el mundo. Aunque estos factores dieron lugar a importantes caídas a lo largo del año, los mercados acabaron recuperándose hasta situarse cerca de sus máximos históricos en las últimas semanas del año, cuando los inversores asumieron el retorno a unas condiciones financieras más favorables.

Aunque la mayoría de las estrategias de hedge funds cerraron el ejercicio con rentabilidades positivas, observamos una importante dispersión en la industria, lo que refuerza el valor de la diversificación, de la selección de gestores y de la construcción de la cartera inherentes a nuestro proceso de inversión.

De toda nuestra plataforma, la subestrategia con mejores resultados (Reaseguros) superó a la subestrategia con peores resultados (CTAs a corto plazo) en aproximadamente un 35% durante el año. Además, observamos diferencias de rentabilidad de dos dígitos entre los gestores con mejores y peores resultados dentro de varias de las subestrategias en las que invertimos.

Nuestras carteras gestionadas de hedge funds obtuvieron buenos resultados en este contexto, y todas nuestras estrategias terminaron el año con rentabilidades próximas al 9%. Dada la función de diversificación que desempeñan muchas de nuestras carteras en la asignación de activos de nuestros clientes, cabe destacar que nuestras rentabilidades fueron consistentes, no correlacionadas y defensivas durante todo el año. A pesar de los diversos altibajos experimentados en los mercados de renta variable y renta fija, nuestras carteras diversificadas generaron rentabilidades positivas en 10 de los 12 meses y en los cuatro trimestres de 2023. Además, la caída máxima de nuestras carteras diversificadas se limitó al -1,3% en el año, lo que compara positivamente con la renta fija y la renta variable, que experimentaron caídas entre 4 y 6 veces superiores (Barclays Agg = -6,1%, S&P 500 = – 8,3%).

A comienzos de 2023, habíamos posicionado nuestras carteras diversificadas con una estrategia de equilibrio táctica, equilibrando estrategias no correlacionadas de alta convicción, por un lado (Reaseguros, Arbitraje estadístico, Macro discrecional) con una combinación de estrategias de mayor riesgo dirigidas a oportunidades resultantes de desajustes (Biotecnología de sesgo largo, Posición neta corta en TMT, Crédito estructurado) y temáticas (Activismo en Japón), por el otro. En última instancia, este posicionamiento nos compensó, ya que todas menos una de estas sobreponderaciones core cerraron el año dentro del cuartil de mayor rentabilidad de nuestra plataforma. Estas siete estrategias aportaron por sí solas más del 70% de la rentabilidad media de la cartera diversificada en 2023.

Fuente: J.P. Morgan Alternative Asset Management. Para fines meramente analíticos e ilustrativos. La información que se incluye más arriba se basa en las condiciones de mercado en el momento del análisis y puede cambiar. Las opiniones, las estimaciones, las previsiones y las afirmaciones sobre las tendencias de los mercados financieros basadas en las condiciones de mercado actuales constituyen nuestro juicio al respecto y pueden cambiar sin previo aviso. Información a 31 de diciembre de 2023 salvo que se indique lo contrario. Las inversiones entrañan riesgos y no todas son adecuadas para todos los inversores. Las inversiones no son similares o comparables a los depósitos.

Aunque de cara a 2023 los inversores no estaban convencidos de un «aterrizaje suave», este escenario optimista se ha convertido ahora en el consenso del mercado de cara a 2024. El reciente giro hacia un sentimiento más optimista ha empujado los niveles de volatilidad de la renta variable a mínimos posteriores a la COVID, mientras que las valoraciones tanto de la renta variable como del crédito siguen siendo elevadas. Aunque los datos económicos recientes ofrecen motivos para el optimismo, nos preocupa el riesgo bajista dadas las expectativas del mercado. Como resultado, tratamos de mantener el equilibrio en las asignaciones de nuestras estrategias, con un ligero sesgo hacia las estrategias descorrelacionadas. Dicho esto, seguiremos inclinándonos por temas muy concretos y segmentos de desajuste del mercado utilizando un enfoque más direccional.

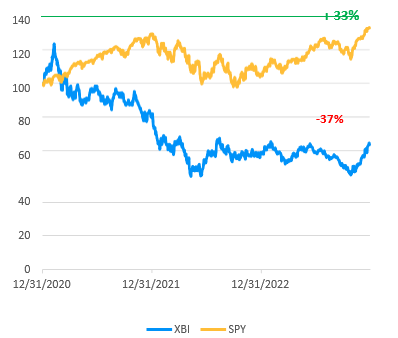

Por lo que respecta a nuestras estrategias fundamentales, las estrategias largas de Biotecnología y Activismo en Japón se encuentran entre nuestras ideas de renta variable de mayor convicción de cara a 2024. Aunque los mercados de biotecnología han empezado a recuperarse recientemente (véase el Gráfico 1), el sector sigue resultando barato (el índice XBI continúa casi un 50% por debajo de su máximo de 2021) y la dinámica de una serie de catalizadores que impulsan el valor (tipos de interés más bajos, fusiones y adquisiciones en el sector farmacéutico, fuertes reacciones a anuncios clínicos/comerciales, acceso a los mercados de capitales, etc.) sigue mejorando.

Gráfico 1: Biotecnología de pequeña cap. frente a S&P 500 desde 2021

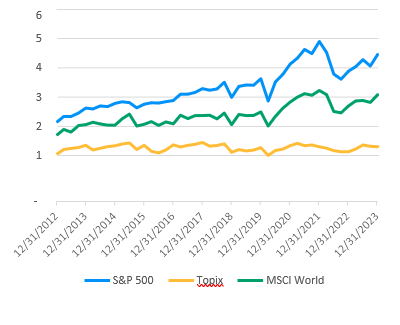

Aunque los mercados japoneses obtuvieron buenos resultados en 2023, siguen siendo unos de los mercados de renta variable de MD más baratos del mundo (véase el Gráfico 2). Creemos que aún nos encontramos en la fase intermedia de la transformación que se está acometiendo en las empresas y las iniciativas de gobernanza deberían seguir actuando de catalizador para los activistas regionales de cara al futuro. El componente de crédito por el que más apostamos es el crédito estructurado. Los diferenciales en el mercado de crédito estructurado siguen siendo históricamente amplios en relación con los bonos high yield, lo que brinda a los inversores la oportunidad de aumentar la protección/calidad crediticia sin sacrificar rentabilidad. En nuestras inversiones menos correlacionadas, nuestra mayor sobreponderación se encuentra en reaseguros por segundo año consecutivo. La formación de capital nuevo ha sido limitada, dejando las primas próximas a sus niveles máximos en varias décadas.

En lo que resta de este informe, profundizaremos más en cada uno de estos temas.

Gráfico 2: Ratio precio/valor contable de acciones de EE. UU./Japón/globales

Perspectivas sobre las estrategias

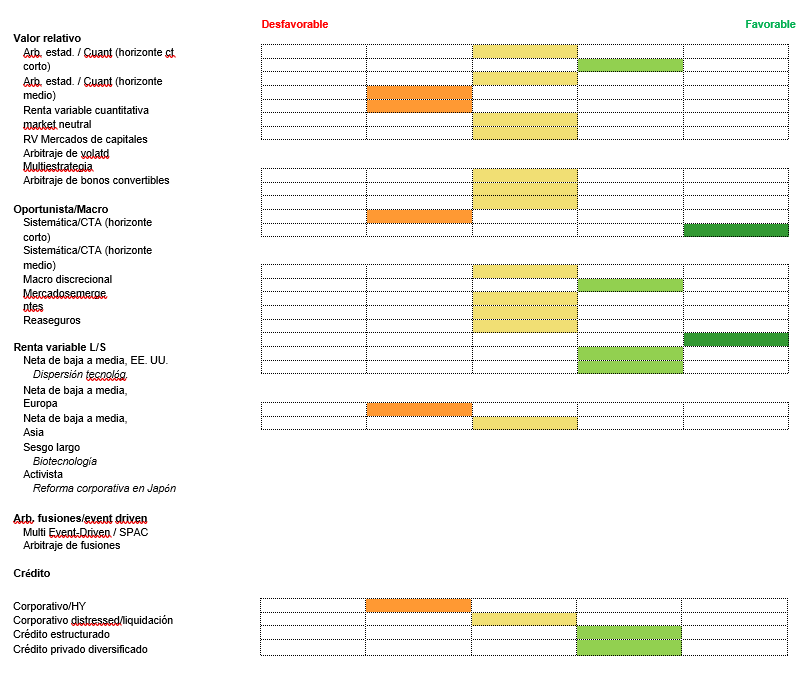

El mapa de calor trimestral de estrategias forma parte de nuestro proceso de construcción de carteras. Sirve de guía para las asignaciones de nuestras carteras y representa nuestra convicción en diferentes estrategias durante el año, aunque con hincapié en el corto plazo.

Las ponderaciones de nuestra cartera mixta son las siguientes: Valor relativo: 34,8%; Oportunista/Macro: 20,3%, Renta variable long/short: 26,5%, Arbitraje de fusiones / Basada en eventos: 5,0%, y Crédito: 13,0%.

Renta variable long / short

- La renta variable long/short fue la estrategia más rentable de nuestra plataforma en 2023, con rentabilidades se vieron impulsadas principalmente por estrategias de Activismo, estrategias netas bajas en TMT y estrategias largas de renta variable. En términos generales, las posiciones largas en renta variable se beneficiaron de un fuerte repunte del mercado, especialmente en los dos últimos meses del año. Las estrategias centradas en Asia fueron las principales detractoras, aunque estos gestores batieron claramente a sus mercados locales. 10

- De cara a 2024, la estrategia de fondos netos cortos en TMT fue una de las mayores sobreponderaciones presentes en nuestras carteras. Nuestra apuesta por la dispersión en el sector tecnológico tuvo un gran comportamiento durante el pasado año, por lo que decidimos materializar plusvalías. Aunque el desajuste se ha corregido, el conjunto de oportunidades para generar alfa en este sector continúa por encima de la media.

- Los gestores con sesgo largo en biotecnología tuvieron dificultades durante gran parte de 2023, ya que los vientos en contra de las subidas de tipos pesaron más que los factores de impulso y los sólidos datos fundamentales de empresas individuales. Sin embargo, la estrategia terminó con una sólida rentabilidad gracias a la recuperación de los múltiplos de beneficios/ingresos durante las últimas semanas del ejercicio.

- Dado que los vientos en contra de la subida de tipos siguen amainando, la subestrategia de biotecnología con sesgo largo presenta uno de los perfiles de riesgo/rentabilidad más atractivos que encontramos actualmente en los mercados. Aunque los mercados de biotecnología disponen de margen para seguir recuperándose, las perspectivas siguen siendo muy favorables para los eventos que generan valor.

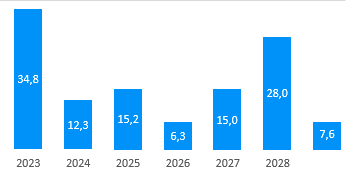

- Las fusiones y adquisiciones aumentaron en 2023, ya que las empresas farmacéuticas empezaron a recargar sus carteras de productos en un esfuerzo por reemplazar los importantes ingresos que se perderán en los próximos años a medida que vayan venciendo patentes (véase el Gráfico 3). Esperamos otro año de abundantes fusiones y adquisiciones en 2024, a medida que esta historia siga desarrollándose. Las operaciones recientes también se han ejecutado con primas atractivas, lo que es un buen augurio para el potencial de rentabilidad futura de esta estrategia.

- Más recientemente, los valores biotecnológicos se han desvinculado de las preocupaciones macroeconómicas y han cotizado más acordes con factores idiosincráticos. A medida que el mercado vuelva a centrarse en los fundamentales de las empresas, creemos que los gestores se verán recompensados por una selección de valores disciplinada tanto en las posiciones largas como cortas de sus carteras.

Gráfico 3: Ingresos anuales en riesgo de medicamentos estadounidenses relevantes debido al vencimiento de patentes (mil mill. USD)

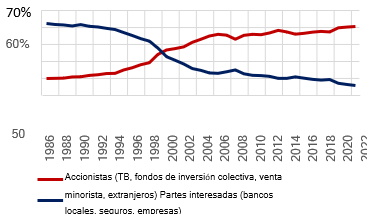

- El Activismo en Japón fue otra de las principales sobreponderaciones de nuestras carteras en 2023 y, a pesar de los buenos resultados recientes, sigue siendo un tema de alta convicción en 2024. Aunque Japón ha repuntado en gran medida y un yen más fuerte supone un riesgo, el mercado sigue estando muy barato en comparación con otros mercados desarrollados, y seguimos pensando que queda mucho camino por recorrer en el tema de la gobernanza de las empresas. Seguimos observando indicios de que los accionistas nacionales están dispuestos a apoyar agendas activistas, a lo que contribuye la continua reducción de las participaciones cruzadas entre empresas (véase el Gráfico 4).

- El año pasado, una combinación de subidas de tipos, problemas específicos del sector y de algunas empresas pesó mucho sobre los sectores de suministros públicos y de energías renovables. Sin embargo, esos obstáculos han empezado a desvanecerse a medida que se van aclarando determinadas cuestiones. Los niveles de valoración siguen desconectados de los fundamentales de las empresas, lo que crea un entorno atractivo para los gestores especializados en estos sectores.

- Nuestras perspectivas para los gestores centrados en Asia (ex Japón) siguen siendo moderadas en este contexto. Aunque confiamos en que nuestros gestores encontrarán oportunidades bottom-up atractivas, el sentimiento sigue siendo complicado y podría ser difícil de superar.

Gráfico 4: Transición en la base de accionistas – Accionistas frente a partes interesadas

Valor relativo

- Valor relativo fue una de las estrategias que mejor se comportó de nuestra plataforma en 2023, impulsado en gran medida por las estrategias de arbitraje estadístico de renta variable, que se beneficiaron de unos fuertes niveles de volatilidad y volúmenes de negociación, así como una dispersión elevada en los mercados de renta variable global.

- Dadas los buenas rentabilidades generadas en el espacio cuantitativo en los últimos años, hemos asistido a un repunte significativo del lanzamiento de nuevos gestores. Nuestra cartera de candidatos actual está en máximos de varios años, con diversos productos vinculados a los gestores más destacados y exitosos del sector.

- Aunque el reciente viento de cola resultante de la elevada volatilidad del mercado ha disminuido, se mantiene en un rango favorable para que las estrategias sistemáticas generen rentabilidades razonables. Los elevados niveles de dispersión deberían seguir favoreciendo a estas estrategias de cara al futuro.

- Los gestores multiestrategia tuvieron un año heterogéneo en 2023, ya que observamos una gran brecha de rentabilidad entre los gestores con mejores y peores resultados. En términos generales, la rentabilidad mejoró a medida que aumentaron los niveles de riesgo durante el segundo semestre del año. La mayoría de los fondos obtuvieron buenos resultados de sus asignaciones Cuantitativas y de Renta Fija, mientras que las estrategias Macro y de Renta Variable fueron menos consistentes a lo largo de todo el sector.

- El espacio multiestrategia sigue siendo muy competitivo, ya que las importantes entradas de capital de los últimos años han desencadenado guerras de oferta, lo que ha provocado un aumento general de los gastos y unas condiciones de liquidez más restrictivas. Seguimos apostando por la naturaleza diversificada y resiliente de estas estrategias, pero hemos reducido (y concentrado) nuestras posiciones para reflejar un camino más complicado de generación de rentabilidades de cara al futuro.

- Hemos seguido reduciendo nuestra asignación a Arbitraje de volatilidad a la luz de los vientos en contra derivados de los menores niveles de volatilidad implícita y realizada de la renta variable.

Oportunista/Macro

- Aunque 2023 fue un año de elevada incertidumbre macroeconómica y geopolítica, fue un año heterogéneo en cuanto a la rentabilidad de la estrategia Macro discrecional. La mayoría de los gestores atravesaron dificultades cuando los tipos cambiaron de rumbo en marzo, aunque la rentabilidad del conjunto del ejercicio vino dictada en gran medida por la forma en que respondieron a las secuelas. Los gestores con mejores resultados retomaron las posiciones cortas y se beneficiaron de un repunte significativo de los tipos durante el segundo y tercer trimestres. Otras posiciones de éxito fueron los steepeners de la curva de tipos de EE. UU., las posiciones largas en USD y las posiciones cortas en JPY. Las que obtuvieron resultados más discretos atravesaron dificultades para generar rentabilidades significativas, ya que tuvieron niveles de riesgo reducidos durante el resto del año.

- Para 2024, hemos moderado ligeramente nuestra sobreponderación en Macro discrecional, en un contexto de mayores niveles de consenso del mercado y un menor grado de volatilidad de la renta variable. Por lo demás, el entorno actual sigue siendo relativamente atractivo para la estrategia, dada la actual divergencia de las políticas monetarias entre bancos centrales y la volatilidad aún elevada de las divisas y los tipos.

- La mayoria de estrategias de futuros sistemáticas lucharon por generarbeneficios en 2023, ya que los gestores se vieron sacudidos por una serie de oscilaciones de precios violentas a corto plazo que se hicieron notar en todos los mercados de materias primas. A medida que el mercado se asiente en un nuevo equilibrio más estable, deberíamos observar tendencias de precios más consolidadas que serán favorables para estas estrategias.

- El Reaseguro fue, con diferencia, la subestrategia de nuestra plataforma que mejor se comportó en 2023, con unas rentabilidades impulsadas por la combinación de primas históricamente elevadas y pérdidas catastróficas limitadas. A pesar de las elevadas rentabilidades del año pasado, la formación de capital ha sido limitada de cara a 2024, lo que se traduce en unas rentabilidades proforma que se sitúan en un rango similar al del año pasado. Combinando el elevado potencial de rentabilidad absoluta con las ventajas de la descorrelación, esta sigue siendo una de nuestras subestrategias de mayor convicción en 2024.

Arbitraje de fusiones / Event – Driven

- Las estrategias event-driven produjeron rentabilidades moderadas en 2023, ya que los elevados costes de financiación, la escasa confianza de los CEOs y el sentimiento pesimista del mercado limitaron el alcance de los eventos corporativos durante el año.

- Aunque los diferenciales de las fusiones siguen sin ser especialmente atractivos, esperamos ver un repunte en el conjunto de oportunidades en el transcurso de 2024. Dada la mejora de la confianza del mercado y el hecho de que los mercados de renta variable cotizan próximos a sus máximos históricos, este año podríamos asistir a un repunte tanto de las fusiones y adquisiciones como de las OPVs. El escrutinio regulador parece estar relajándose en un momento en el que la caída de los tipos de interés también podría hacer que las adquisiciones resultasen más asequibles.

- De cara al resto de 2024, los gestores siguen muy centrados en las oportunidades vinculadas a las refinanciaciones de empresas. Aunque la mayoría de los emisores de bonos high yield y convertibles emitieron deuda a tipos bajos durante el COVID, estos bonos se acercan ahora al final de sus vidas. Los gestores están encontrando oportunidades atractivas para comprar emisiones de corta duración, a precios rebajados, con altas probabilidades de ser rescatadas a par en el marco de estas reestructuraciones.

- Otra nueva oportunidad para los gestores de evento-driven se encuentra en las operaciones con descuento en sociedades de cartera. Hemos observado que los diferenciales de estas operaciones se han ampliado hasta máximos históricos y los gestores están concentrando ahora su exposición en situaciones en las que consideran que existe un cuasante de que ese diferencial se desplome.

Crédito cotizado

- Las estrategias de crédito líquido obtuvieron buenos resultados en 2023, con la mayoría de los gestores de crédito distressed y estructurado terminando el año con rentabilidades del 9-12%. Los gestores de crédito distressed se beneficiaron de una amplia recuperación de los créditos de menor calificación, mientras que la rentabilidad del Crédito estructurado se debió casi exclusivamente a los flujos de caja.

- En 2024, el conjunto de oportunidades para el crédito distressed sigue mejorando ligeramente, con un lento repunte de los impagos corporativos. Las expectativas de un ciclo de crisis generalizada se han desvanecido en gran medida, aunque observamos indicios de la aparición de ciclos más pequeños y centrados en sectores concretos. Los diferenciales de crédito se han estrechado, ya que el mercado ha descontado totalmente un «aterrizaje suave». Por consiguiente, seguimos inclinándonos por los gestores de beta baja que se centran más en resultados basados en un proceso/jurídicos/una liquidación.

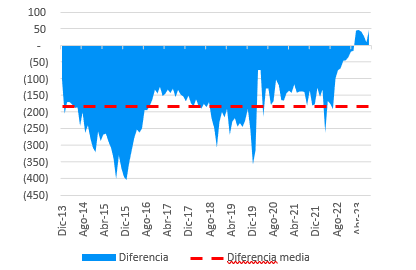

- A nuestro juicio, el Crédito estructurado sigue ofreciendo el mejor perfil de riesgo/rentabilidad de los mercados de crédito en la coyuntura actual. Las ventas forzadas y los focos de tensiones han empujado los diferenciales del crédito estructurado IG hasta niveles que superan los niveles medios de los bonos corporativos high yield (véase el Gráfico 5). Esto ha permitido a los gestores encontrar exposiciones atractivas en la parte superior de la estructura del capital, con altas rentabilidades, corta duración y fuerte protección estructural. A medida que los tipos continúan normalizándose, esperamos que los fundamentales subyacentes mejoren (especialmente en CRE/CMBS y ABS de consumo), lo que podría dar lugar a una rentabilidad adicional respecto de un valor próximo al nominal (pull-to-par).

Gráfico 5: Crédito estructurado IG frente a diferenciales de crédito HY (en puntos básicos)

APÉNDICE

- En el marco de su Análisis de inversiones alternativas (Alternative Investments Review) más reciente, Michael Cembalest (Director de Estrategia de mercado e inversión de J.P. Morgan Asset Management) incluyó varias observaciones sobre la rentabilidad y el posicionamiento recientes en el sector de hedge funds. Aunque en esta publicación había multitud de análisis interesantes, queríamos destacar una sección que tiene una especial relevancia para nuestra línea de negocio.

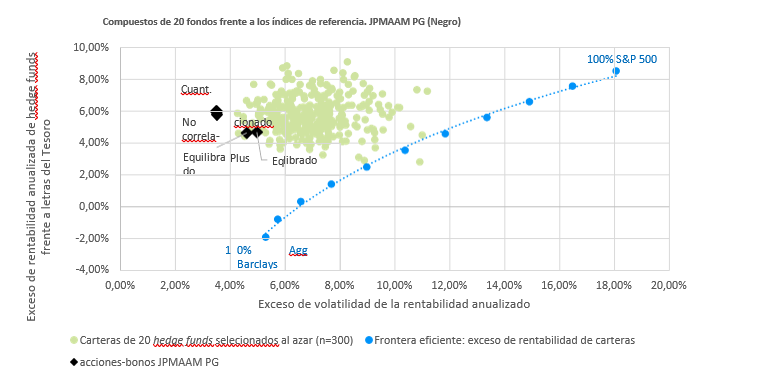

- En esta publicación, Michael examinó la rentabilidad de carteras de hedge funds diversificadas y seleccionadas al azar (20 gestores por cartera, 300 muestras) en comparación con un «índice de referencia» de frontera eficiente, compuesto por diferentes combinaciones de acciones y bonos. El análisis comparaba el exceso de rentabilidad de estas carteras y referencias (respecto de las letras del Tesoro) con la volatilidad de esas rentabilidades en los últimos 5 años.

- Aunque Michael realizó múltiples iteraciones de este análisis utilizando diferentes bases de datos de hedge funds, hemos incluido a continuación un pequeño subconjunto del análisis (véase el Grafico 6) que incluye datos de la base de datos PivotalPath.

- El siguiente gráfico concluye que, en la gran mayoría de los casos, las carteras de hedge funds seleccionadas al azar batieron a sus correspondientes índices de referencia de acciones/bonos ajustados por riesgo. Dicho de otro modo, las carteras de hedge funds seleccionadas al azar generaron típicamente mayores rentabilidades en comparación con las carteras de acciones/bonos con los mismos niveles de volatilidad.

- Aunque este análisis pone de relieve el valor de la diversificación y la «calidad» de las rentabilidades que se pueden obtener a través de una cartera diversificada de hedge funds, no contempla el valor adicional que se puede obtener a través de la selección de gestores y la esmerada construcción de carteras inherentes a nuestro proceso de inversión.

- Para ayudar a ilustrar esto, hemos superpuesto los resultados de nuestros propios conjuntos de carteras gestionadas como datos adicionales (los diamantes negros) en el gráfico de Michael. Aunque cada uno de nuestros conjuntos de carteras tiene objetivos y exposiciones ligeramente diferentes, todos ellos salen ganando desde una perspectiva de riesgo/rentabilidad (es decir, los datos más cercanos a la parte superior izquierda) en comparación con el amplio tamaño de la muestra de carteras seleccionadas al azar.

Gráfico 6: Grupo de homólogos de JPMAAM frente a carteras de HF seleccionadas al azar

Important disclaimer

The manager seeks to achieve its stated objectives, there is no guarantee they will be met. Investments involve risks and are not similar or comparable to deposits. Not all investments are appropriate for all investors. Risk management does not imply elimination of risks. Provided for upland reporting purposes only, not to be construed as research or investment advice.

Arbitrage strategies are highly complex. Such trading strategies are dependent upon various computer and telecommunications technologies and upon adequate liquidity in markets traded. The successful execution of these strategies could be severely compromised by, among other things, illiquidity of the markets traded. These strategies are dependent on historical correlations that may not always be true and may result in losses. Investors should consider a hedge fund investment a supplement to an overall investment program and should invest only if they are willing to undertake the risks involved. A hedge fund investment will involve significant risks such as illiquidity and a long-term investment commitment.

NOT FOR RETAIL DISTRIBUTION: This communication has been prepared exclusively for institutional, wholesale, professional clients and qualified investors only, as defined by local laws and regulations.

This is a promotional document and is intended to report solely on investment strategies and opportunities identified by J.P. Morgan Asset Management and as such the views contained herein are not to be taken as advice or a recommendation to buy or sell any investment or interest thereto. This document is confidential and intended only for the person or entity to which it has been provided. Reliance upon information in this material is at the sole discretion of the reader. The material was prepared without regard to specific objectives, financial situation or needs of any particular receiver. Any research in this document has been obtained and may have been acted upon by J.P. Morgan Asset Management for its own purpose. The results of such research are being made available as additional information and do not necessarily reflect the views of J.P. Morgan Asset Management. Any forecasts, figures, opinions, statements of financial market trends or investment techniques and strategies expressed are those of J.P. Morgan Asset Management, unless otherwise stated, as of the date of issuance. They are considered to be reliable at the time of production, but no warranty as to the accuracy and reliability or completeness in respect of any error or omission is accepted, and may be subject to change without reference or notification to you.

Investment involves risks. Any investment decision should be based solely on the basis of any relevant offering documents such as the prospectus, annual report, semi- annual report, private placement or offering memorandum. For further information, any questions and for copies of the offering material you can contact your usual J.P. Morgan Asset Management representative. Both past performance and yields are not reliable indicators of current and future results. There is no guarantee that any forecast will come to pass. Any reproduction, retransmission, dissemination or other unauthorized use of this document or the information contained herein by any person or entity without the express prior written consent of J.P. Morgan Asset Management is strictly prohibited.

J.P. Morgan Asset Management or any of its affiliates and employees may hold positions or act as a market maker in the financial instruments of any issuer discussed herein or act as the underwriter, placement agent or lender to such issuer. The investments and strategies discussed herein may not be appropriate for all investors and may not be authorized or its offering may be restricted in your jurisdiction, it is the responsibility of every reader to satisfy himself as to the full observance of the laws and regulations of the relevant jurisdictions. Prior to any application investors are advised to take all necessary legal, regulatory and tax advice on the consequences of an investment in the products.

Securities products, if presented in the U.S., are offered by J.P. Morgan Institutional Investments, Inc., member of FINRA.

J.P. Morgan Asset Management is the brand for the asset management business of JPMorgan Chase & Co. and its affiliates worldwide.

To the extent permitted by applicable law, we may record telephone calls and monitor electronic communications to comply with our legal and regulatory obligations and internal policies. Personal data will be collected, stored and processed by J.P. Morgan Asset Management in accordance with our privacy policies at https://am.jpmorgan.com/global/privacy.

This communication is issued by the following entities:

In the United States, by J.P. Morgan Investment Management Inc. or J.P. Morgan Alternative Asset Management, Inc., both regulated by the Securities and Exchange

Commission; in Latin America, for intended recipients’ use only, by local J.P. Morgan entities, as the case may be. In Canada, for institutional clients’ use only, by JPMorgan Asset Management (Canada) Inc., which is a registered Portfolio Manager and Exempt Market Dealer in all Canadian provinces and territories except the Yukon and is also registered as an Investment Fund Manager in British Columbia, Ontario, Quebec and Newfoundland and Labrador. In the United Kingdom, by JPMorgan Asset Management (UK) Limited, which is authorized and regulated by the Financial Conduct Authority; in other European jurisdictions, by JPMorgan Asset Management (Europe) S.à r.l. In Asia Pacific (“APAC”), by the following issuing entities and in the respective jurisdictions in which they are primarily regulated: JPMorgan Asset Management (Asia Pacific) Limited, or JPMorgan Funds (Asia) Limited, or JPMorgan Asset Management Real Assets (Asia) Limited, each of which is regulated by the Securities and Futures Commission of Hong Kong; JPMorgan Asset Management (Singapore) Limited (Co. Reg. No. 197601586K), this advertisement or publication has not been reviewed by the Monetary Authority of Singapore; JPMorgan Asset Management (Taiwan) Limited; JPMorgan Asset Management (Japan) Limited, which is a member of the Investment Trusts Association, Japan, the Japan Investment Advisers Association, Type II Financial Instruments Firms Association and the Japan Securities Dealers Association and is regulated by the Financial Services Agency

(registration number “Kanto Local Finance Bureau (Financial Instruments Firm) No. 330”); in Australia, to wholesale clients only as defined in section 761A and 761G of the Corporations Act 2001 (Commonwealth), by JPMorgan Asset Management (Australia) Limited (ABN 55143832080) (AFSL 376919).

For U.S. only: If you are a person with a disability and need additional support in viewing the material, please call us at 1-800-343-1113 for assistance.

Copyright 2023 JPMorgan Chase & Co. All rights reserved.

Malaysia, Philippines, Brunei, Thailand, Indonesia, India, Vietnam and Korea: This document is provided in response to your request. This document is for informational purposes only and does not constitute an invitation or offer to the public. This document including any other documents in connection are for intended recipients only and should not be distributed, caused to be distributed or circulated to the public. This document should not be treated as a prospectus or offering document and it has not been reviewed or approved by regulatory authorities in these jurisdictions. It is recipient’s responsibility to obtain any regulatory approvals and complying with requirements applicable to them.

People’s Republic of China: This document is private and confidential and is issued to you upon your specific request and is provided for your internal use and informational purposes only. It may not be photocopied, reproduced, circulated or otherwise distributed or redistributed to others. This document does not constitute an offer, whether by sale or subscription, in the People’s Republic of China (the «PRC»). Any interests stated is not being offered or sold directly or indirectly in the PRC to or for the benefit of, legal or natural persons of the PRC. Further, no legal or natural persons of the PRC may directly or indirectly purchase any beneficial interest therein without obtaining all prior PRC’s governmental approvals that are required, whether statutorily or otherwise. Persons who come into possession of this document are required by the issuer and its representatives to observe these restrictions.

Material ID: 09mp241601150836