.

EXCLUSIVAMENTE PARA INVERSORES PROFESIONALES

Richard Woolnough, Gestor. Agosto de 2021.

.

Unas valoraciones ajustadas y cierta incertidumbre sobre el futuro hacen que sea más importante que nunca adoptar un enfoque flexible centrado en la generación activa de rentabilidad.

Los bonos corporativos con grado de inversión denominados en dólares han impulsado la rentabilidad; la renta variable y la duración también han contribuido.

Seguimos siendo constructivos acerca de los bonos corporativos, mientras que, en nuestra opinión, nuestra exposición a los bonos ligados a la inflación y a las acciones cíclicas hacen que la cartera esté bien posicionada de cara a un entorno inflacionista.

Nuestras perspectivas de los tipos de interés siguen siendo defensivas: creemos que el mayor crecimiento económico y la mayor inflación propiciarán un aumento de las rentabilidades (TIR) de los bonos de gobierno.

El valor y los ingresos de los activos del fondo podrían tanto aumentar como disminuir, lo cual provocará que el valor de su inversión se reduzca o se incremente. No puede garantizarse que el fondo alcance su objetivo, y es posible que no recupere la cantidad invertida inicialmente.

Un enfoque flexible para obtener rentabilidades activas

En un mundo incierto en el que las valoraciones siguen siendo ajustadas, como en el que estamos ahora, creemos que un fondo totalmente flexible con un claro enfoque en la generación de rentabilidad activa es más importante que nunca. M&G (Lux) Optimal Income Fund es uno de los fondos de renta fija más flexibles dentro de nuestra gama M&G Wholesale de Renta Fija. Desde el lanzamiento de la estrategia en 2006, hemos podido navegar libremente entre clases de activos, incluyendo los bonos corporativos con grado de inversión, los bonos high yield, los bonos de gobierno y las acciones (estas últimas hasta el 20%).

Las inversiones en bonos se ven afectadas por los tipos de interés, la inflación y las calificaciones de crédito. Existe la posibilidad de que los emisores de bonos no paguen intereses o rentabilidad del capital. Todos estos supuestos pueden reducir el valor de los bonos poseídos por el fondo.

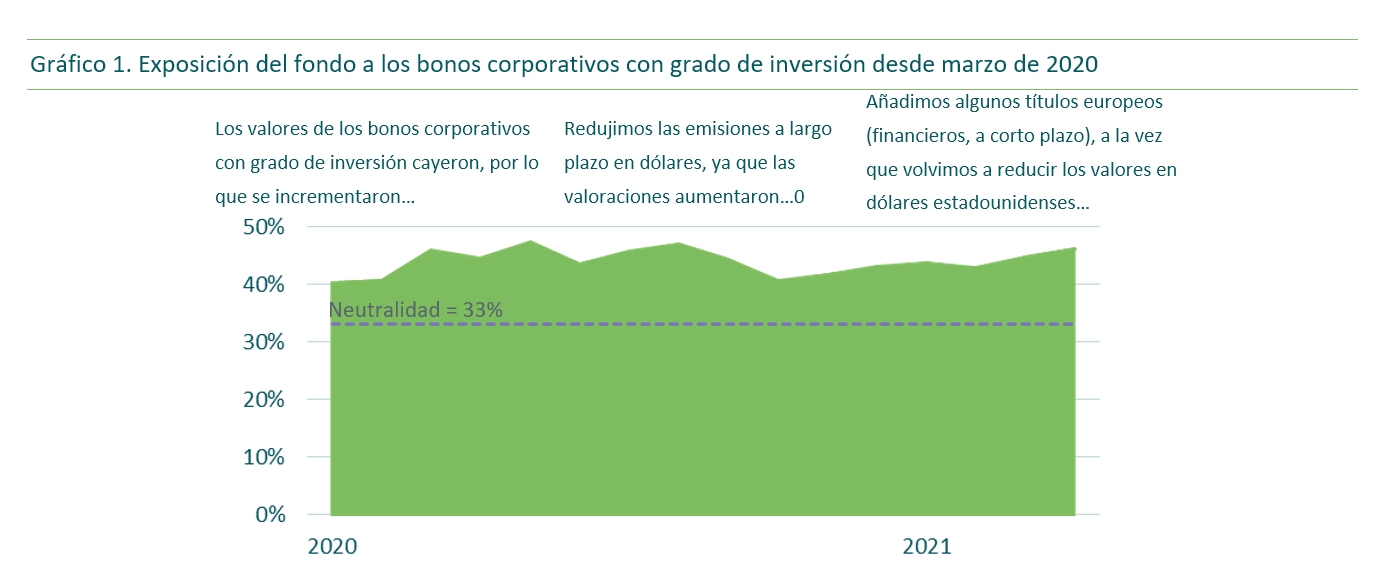

En los primeros seis meses de 2021 ―periodo que consideramos más consolidado, algo más previsible y con más certidumbre que 2020― hemos mantenido una exposición de cartera que apuesta por los bonos corporativos de alta calidad. La exposición se sitúa actualmente en torno al 44%-45%, que aunque no es la más alta que ha tenido el fondo, está muy por encima de la neutralidad (33%). La exposición también se ha mantenido bastante estable desde el inicio de la volatilidad provocada por la pandemia mundial (véase el gráfico 1 al dorso).

Sin embargo, dentro del grado de inversión, hemos reducido activamente la exposición al crédito denominado en dólares estadounidenses, especialmente las emisiones a más largo plazo, ya que estos bonos se comportaron bien (en términos de diferenciales). En cambio, hemos aumentado el crédito europeo, pues los diferenciales parecen relativamente atractivos y el Banco Central Europeo mantiene un alto nivel de apoyo. Dentro de esta clase de activos, apostamos por los bonos de entidades financieras por unas valoraciones que consideramos atractivas, así como por los bancos, ya que se están beneficiando del fuerte repunte del crecimiento.

Fuente: M&G, 30 de junio de 2021. Tenga en cuenta que los datos de la cartera se basan en fuentes internas, no están auditados y pueden diferir de la información que figura en el Informe Mensual del Fondo. La información puede ser objeto de cambios y no constituye ninguna garantía de resultados futuros.

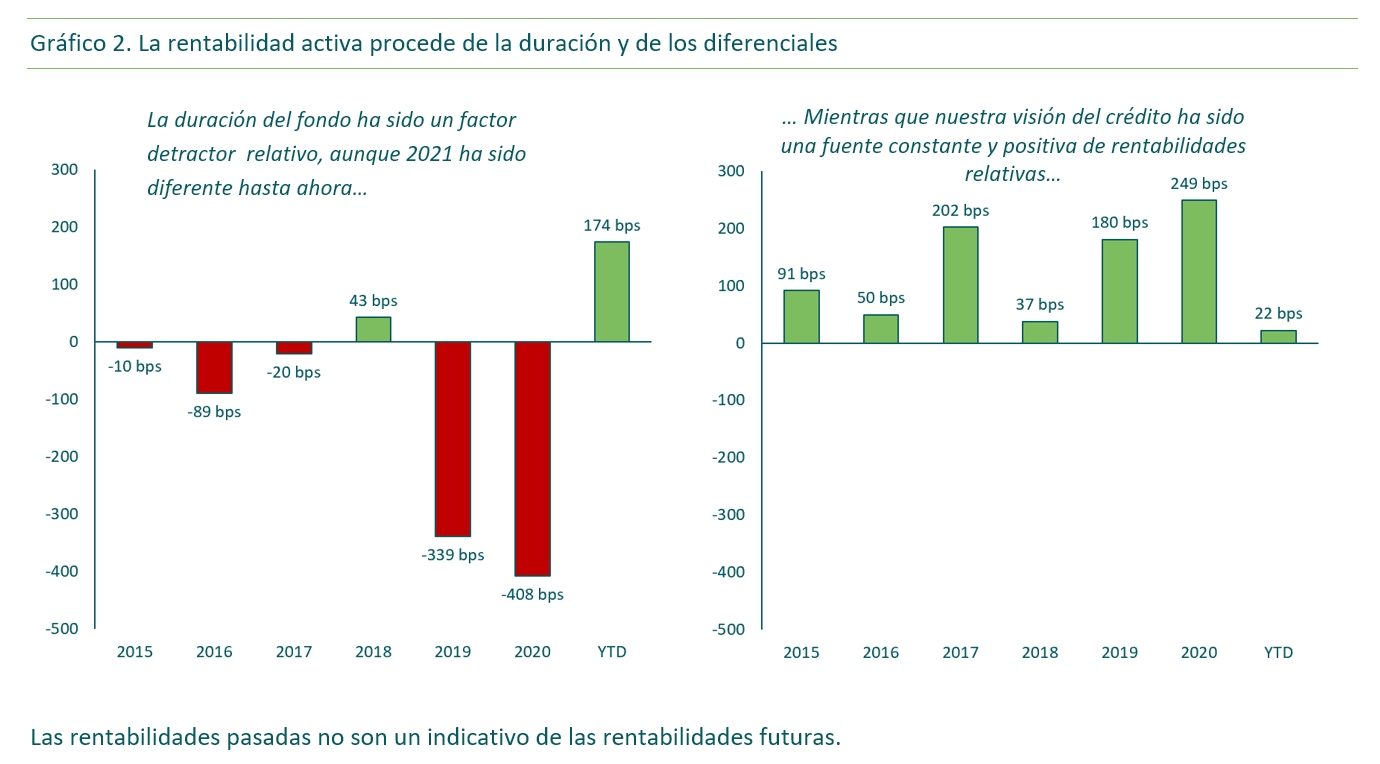

La rentabilidad del primer semestre, alentada por la duración y las perspectivas del crédito

Creemos que hay dos factores principales que impulsan la rentabilidad de todo fondo de renta fija: el riesgo de tipos de interés (duración) y el riesgo de crédito (diferenciales). En los últimos años, hemos adoptado una posición de duración relativamente prudente, pues consideramos que los bonos de gobierno no ofrecen un flujo de ingresos atractivo y está muy lejos de ser óptimo. Aunque este punto de vista no siempre ha contribuido a la rentabilidad (salvo en 2018), en 2021 ha sido beneficioso, puesto que estos activos (bonos del Tesoro de EE. UU., gilts británicos, bunds alemanes) han sufrido ciertas presiones de venta, lo que ha provocado una subida de las rentabilidades (TIR). Al mismo tiempo, nuestra exposición al crédito también contribuyó positivamente a la rentabilidad (véase el gráfico 2), pues el entorno macroeconómico sigue siendo favorable en general para los diferenciales. En el crédito, nuestra exposición a títulos con grado de inversión en dólares a largo plazo resultó especialmente útil, ya que estos bonos generaron una excelente rentabilidad.

Fuente: M&G, 30 de junio de 2021. Tenga en cuenta que los datos de la cartera se basan en fuentes internas, no están auditados y pueden diferir de la información que figura en el Informe Mensual del Fondo. El 8 de marzo de 2019, los activos no denominados en libras esterlinas del M&G Optimal Income Fund, un OEIC autorizado en el Reino Unido, se fusionaron en el M&G (Lux) Optimal Income Fund, una SICAV autorizada en Luxemburgo lanzada el 5 de septiembre de 2018. Los datos anteriores al 8 de marzo de 2019 se refieren a la OEIC.

Además de la duración y el crédito, otros factores de rentabilidad del fondo en este periodo han sido la exposición a la renta variable y algunos activos de inflación como los bonos ligados a la inflación (linkers). En la actualidad, el fondo invierte alrededor del 5%-6% de su cartera en renta variable, es decir, muy por debajo del 20% máximo permitido. Pero nuestra exposición está en acciones emitidas por compañías que operan en sectores cíclicos, lo que ha funcionado bien a medida que la economía mundial se reabre y el interés de los inversores por las compañías energéticas y automovilísticas va en aumento. Entretanto, nuestras posiciones en bonos ligados a la inflación también ayudaron algo, al haber empezado los inversores a comprar protección contra la perspectiva de subida de precios.

.

Posicionamiento de la cartera ante un entorno reflacionista

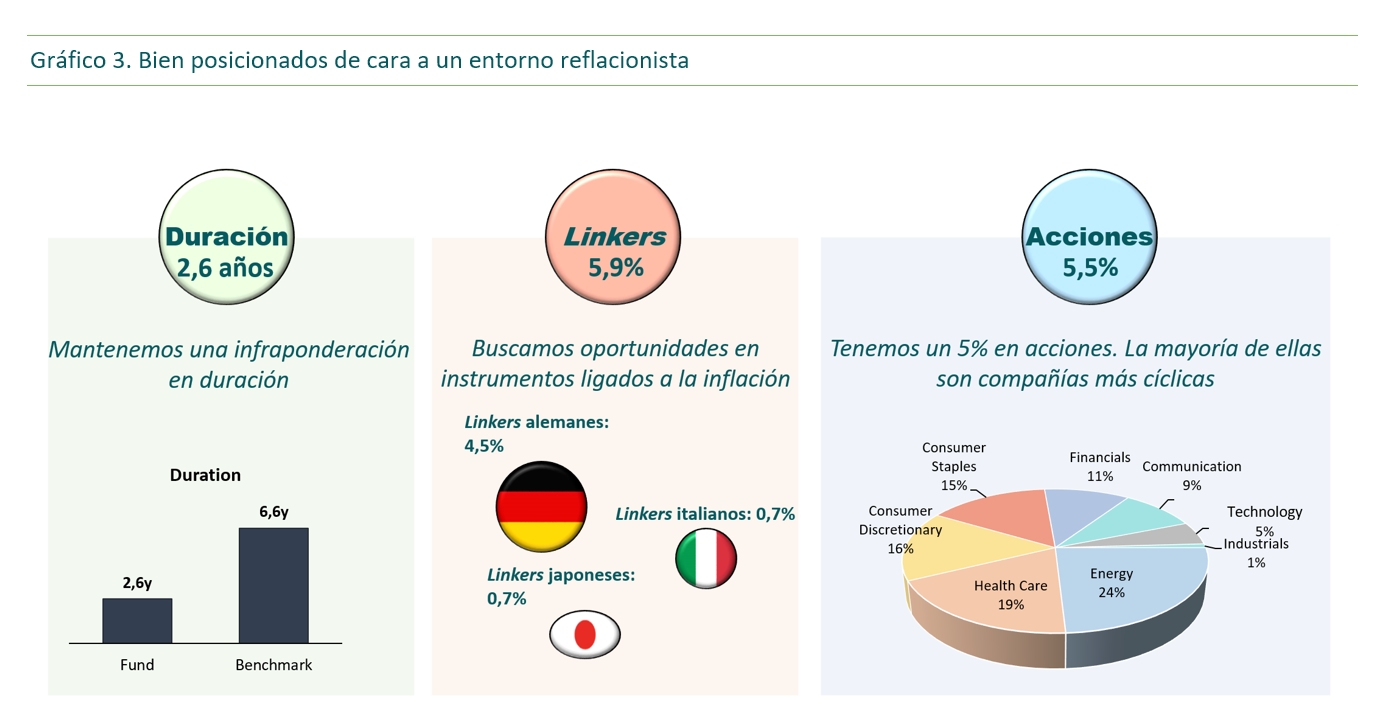

Creemos que el fondo está bien posicionado de cara a un entorno reflacionista, en el que la producción económica aumenta debido a los esfuerzos de estímulo fiscal y monetario. Tiene menos riesgo de tipos de interés (duración) que el índice de referencia, una asignación (en nuestra opinión) sólida a linkers y, como se ha mencionado, una exposición a la renta variable en compañías principalmente cíclicas (véase el gráfico 3). La duración de nuestra cartera, de 2,6 años a 30 de junio de 2021, implica que seguimos estando infraponderados unos cuatro años con respecto al benchmark. Esta posición de baja duración es coherente con nuestra visión negativa del riesgo de tipos de interés: pensamos que un crecimiento más alto y eventualmente una mayor inflación podrían ejercer presión adicional sobre los bonos de gobierno, especialmente en el extremo largo de la curva.

Fuente: M&G, 30 de junio de 2021. Tenga en cuenta que los datos de la cartera se basan en fuentes internas, no están auditados y pueden diferir de la información que figura en el Informe Mensual del Fondo. La información puede variar y no constituye ninguna garantía de resultados futuros.

No ha habido cambios importantes en nuestra exposición libre de riesgo (liquidez y bonos de gobierno) durante el trimestre ―se mantiene en cerca del 30% del patrimonio del fondo― aunque hemos aumentado nuestra exposición a bonos de gobierno de ciertos mercados emergentes y países periféricos de la zona euro (principalmente Italia). Es importante que, en el contexto de un entorno reflacionista, sigamos buscando oportunidades en linkers para complementar las posiciones actuales de activos inflacionistas alemanes, japoneses e italianos.

La inversión en mercados emergentes entraña un mayor riesgo de pérdida debido a la intensificación de los riesgos políticos, fiscales, económicos, cambiarios, normativos y de liquidez, entre otros. Por tanto, podrían presentarse dificultades a la hora de comprar, vender, custodiar o valorar las inversiones en tales países. El fondo está expuesto a diferentes divisas. Se utilizan derivados con el fin de minimizar el impacto de las variaciones de los tipos de cambio, ya que no siempre resulta posible eliminarlo.

En cuanto a la renta variable, también estamos identificando algunas oportunidades, sobre todo a raíz del continuado estrechamiento de los diferenciales de crédito. Como hemos señalado, la exposición a renta variable se situaba en torno al 5,5% frente al máximo del 20% autorizado para la cartera. Esta exposición está principalmente en compañías cíclicas que podrían beneficiarse de la reapertura total de la economía global a finales de 2021 y en 2022.

Si bien el high yield sigue siendo una infraponderación del fondo (con una exposición del 15%-16% frente a una ponderación neutral del 33,3%), hemos añadido cierta exposición en el periodo usando principalmente instrumentos derivados. Con un riesgo ajustado, creemos que el high yield parece más atractivo en comparación con los bonos corporativos con grado de inversión, especialmente en un entorno en el que las tasas de impago siguen siendo bajas.

Los bonos high yield suelen entrañar un riesgo mayor que los emisores de bonos podrían no compensar mediante el pago de intereses o rentabilidad del capital. El fondo podría utilizar derivados para beneficiarse de un incremento o una disminución previstos en el valor de un activo. Si el valor de dicho activo varía de forma imprevista, el fondo incurrirá en una pérdida. El uso de derivados por parte del fondo puede ser amplio y superar el valor de sus activos (apalancamiento). Dicho uso magnifica el volumen de las pérdidas y las ganancias, lo cual da lugar a mayores fluctuaciones en el valor del fondo.

Por último, la inversión en bonos de alta calidad con grado de inversión emitidos por compañías estadounidenses, británicas y europeas que consideramos bien gestionadas sigue siendo la mayor convicción del fondo, representando alrededor del 43%-45% de los activos en cartera.

Perspectivas

De cara a la parte final de 2021 ―un ejercicio ciertamente más estable que el anterior― seguimos viendo los diferenciales de crédito en niveles históricamente bajos. A nuestro juicio, no obstante, la fuerte recuperación económica, junto con políticas monetarias acomodaticias, debería mantener bajas las tasas de impago de los bonos corporativos, lo cual, a su vez, prestará apoyo a los diferenciales. Por otro lado, creemos que las rentabilidades (TIR) de los bonos de gobierno a largo plazo seguirán subiendo, en respuesta a las mejores perspectivas macroeconómicas.

* El índice de referencia compuesto (1/3 Bloomberg Barclays Global Agg Corporate Index EUR Hedged; 1/3 Bloomberg Barclays Global High Yield Index EUR Hedged; 1/3 Bloomberg Barclays Global Treasury Index EUR Hedged) se adoptó como benchmark del fondo el 7 de septiembre de 2018.

El índice de referencia o benchmark es un comparador frente al cual comparar la rentabilidad del fondo. El benchmark es un índice de rentabilidad neto que incluye dividendos tras la deducción de impuestos y ha sido seleccionado como benchmark ya que refleja adecuadamente el ámbito de su política de inversión. El benchmark se utiliza exclusivamente para medir la rentabilidad del fondo y no limita de ningún modo la construcción de la cartera. El fondo se gestiona de forma activa. El gestor tiene plena libertad para elegir qué instrumentos comprar, vender y mantener en cartera. Las posiciones del fondo podrían desviarse significativamente de los componentes del benchmark.

Fuente: Morningstar Inc., a 30 de junio de 2021, clase de acciones Euro A Acc, “price to price”, con los ingresos reinvertidos.

La rentabilidad anterior al 7 de septiembre de 2018 corresponde al M&G Optimal Income Fund (fondo OEIC autorizado en el Reino Unido), que se fusionó con este fondo el 8 de marzo de 2019. Los tipos fiscales y gastos pueden diferir.

El fondo permite el extenso empleo de instrumentos derivados.

Otros factores de riesgo a los que está expuesto el fondo figuran en el Documento de Datos Fundamentales para el inversor (KIID).

.