EXCLUSIVAMENTE PARA INVERSORES PROFESIONALES

Stuart Rhodes, gestor del fondo

Diciembre de 2020

- Creemos que la efectividad de las vacunas contra el coronavirus y la potencial recuperación económica podrán ser los catalizadores para una rotación de estilos hacia las acciones “value” baratas, especialmente hacia los sectores cíclicos.

- Las valoraciones de las populares compañías ”growth” están extremamente estiradas, y se han desvinculado de los fundamentales, no reflejando riesgos como el mayor escrutinio regulatorio o político, en nuestra opinión.

- Pensamos que nuestro proceso, simple y repetible, que combina un estricto screening por valoraciones con un riguroso análisis fundamental, tiene el potencial de identificar las oportunidades más atractivas dentro del value, así como reducir los riesgos asociados a invertir en acciones baratas y desfavorecidas.

.

El valor de las inversiones fluctuará, lo cual provocará que el valor de su inversión se reduzca o se incremente. Es posible que no recupere la cantidad invertida inicialmente.

.

Vacunas, ¿catalizadores para el value?

Desde hace algún tiempo, hemos estado destacando la amplia brecha de valoración entre los extremos del mercado de «valor» y «crecimiento / calidad». A principios de este año, sugerimos que los impulsores de esta dispersión extrema podrían estar llegando a su fin y la década de 2020 podría ser la década del «activo barato».

Sin embargo, el catalizador potencial para un cambio de impulsor del mercado siempre fue difícil de predecir ya que hay muchos factores involucrados. Una cosa en la que estábamos seguros era que cuando ocurriera una rotación de estilo, probablemente sería extremadamente repentina y poderosa.

El optimismo surgido por las buenas noticias sobre las vacunas contra el coronavirus de noviembre ha llevado a muchos comentaristas a preguntarse si este desarrollo podría ser el catalizador largamente esperado para una rotación de estilos. Con vacunas efectivas, el riesgo de cola de bloqueos de COVID-19 de varios años se ha eliminado prácticamente.

Fuente: M&G, Bloomberg, octubre de 2020. A rebase 1 el 4 Junio de 2009.

Fuente: M&G, Bloomberg, octubre de 2020. A rebase 1 el 4 Junio de 2009.Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras. Aunque todavía quedan muchos desafíos logísticos por superar en términos de distribución de vacunas, el fin de la pandemia parece estar a la vista.La perspectiva de un regreso a la normalidad significa que el mercado puede comenzar a mirar hacia adelante nuevamente. La libertad para viajar, reunirse e interactuar nuevamente podría proporcionar un enorme impulso a la actividad económica. Este desarrollo es posiblemente la señal para el inicio de un nuevo ciclo económico. También podría tener un efecto positivo en el estilo de valor, ya que muchas de las acciones más baratas del mercado actualmente se encuentran entre los sectores cíclicos.Si vemos una recuperación económica el próximo año, y posiblemente incluso un entorno inflacionario y un aumento de los rendimientos de los bonos, la rotación del mercado resultante, em nuestra opinión, podría ser extrema. Esto se demostró en noviembre cuando vimos un repunte impulsado por acciones cíclicas en respuesta a las noticias alentadoras sobre la vacuna COVID-19. Los inversores deben recordar que las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

Valoraciones estrechas

Otra observación que hemos estado haciendo durante algún tiempo es que creemos que las valoraciones de las acciones de crecimiento más populares están extremadamente estiradas y se han desvinculado del rendimiento subyacente de la empresa, los denominados fundamentales.

Si bien creemos que la reciente rotación del sector impulsada por las vacunas ha sido un catalizador para un repunte del valor, esta no es la única razón por la que somos optimistas de que la tendencia pueda continuar a largo plazo. La brecha de valoración entre las compañías value y acciones de crecimiento se ha ido ampliando.

Sin embargo, en los últimos dos años hemos visto una gran divergencia entre los estilos, incluso sobre una base de sector neutral, lo que efectivamente elimina el impacto de las características sectoriales (Gráfico 1).

En nuestra opinión, esto sugiere que el bajo rendimiento del valor en los últimos dos años ha sido impulsado por mucho más que la simple reestructuración de la economía y los modelos comerciales. En nuestra opinión, este último «tramo» es difícil de justificar como resultado de un cambio estructural y, por lo tanto, creemos que es probable que se requiera menos -cambio de sentimiento- para revertirlo.

Fuente: ClariFi, Bloomberg, Morgan Stanley Research. Morgan Stanley US Equity Strategy, 7 de diciembre de 2020.

Fuente: ClariFi, Bloomberg, Morgan Stanley Research. Morgan Stanley US Equity Strategy, 7 de diciembre de 2020.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

Por supuesto, nuestras preocupaciones sobre la extrema dispersión de la valoración en el mercado podrían ser erróneas y las acciones de crecimiento tan apreciadas podrían seguir dominando. Sin embargo, creemos que los inversores son algo complacientes con los riesgos potenciales que podrían enfrentar algunas de estas empresas en crecimiento.

Por ejemplo, estamos viendo un mayor escrutinio regulatorio y político de las empresas de tecnología de mega capitalización cuasi monopolio. También hemos sido testigos del asombroso crecimiento de la acción Tesla, que subió más de un 600% en 2020, lo que ha resultado en su inclusión dentro del índice S&P500.

Creemos que hay una serie de señales de advertencia para las acciones de crecimiento. A la luz de algunas de las valoraciones extremadamente elevadas que observamos, creemos que potencialmente podríamos ver una repetición del colapso de las muy populares acciones Nifty Fifty en la década de 1970, o el estallido de la burbuja de las puntocom en 2000.

No hay garantía de que esto sea lo que vaya a suceder. Pero el estilo de crecimiento ha dominado durante tanto tiempo y la brecha entre las acciones baratas y caras se ha ampliado tanto que creemos que, sobre una base de riesgo / retorno, es probable que en algún momento se produzca una rotación hacia el value. Cuando se tiene en cuenta el peso del patrimonio que se invierte actualmente en estrategias de crecimiento, incluso un pequeño cambio en la asignación de los inversores hacia el valor podría proporcionar un impulso significativo para el estilo de valor.

El reciente rally del value en contexto

La velocidad y la magnitud del repunte del valor en noviembre probablemente tomó por sorpresa a muchos inversores. A pesar de que las acciones de valor se movieron rápidamente en un corto período de tiempo, creemos que aún queda un largo camino por recorrer si se quiere revertir una década de bajo rendimiento.

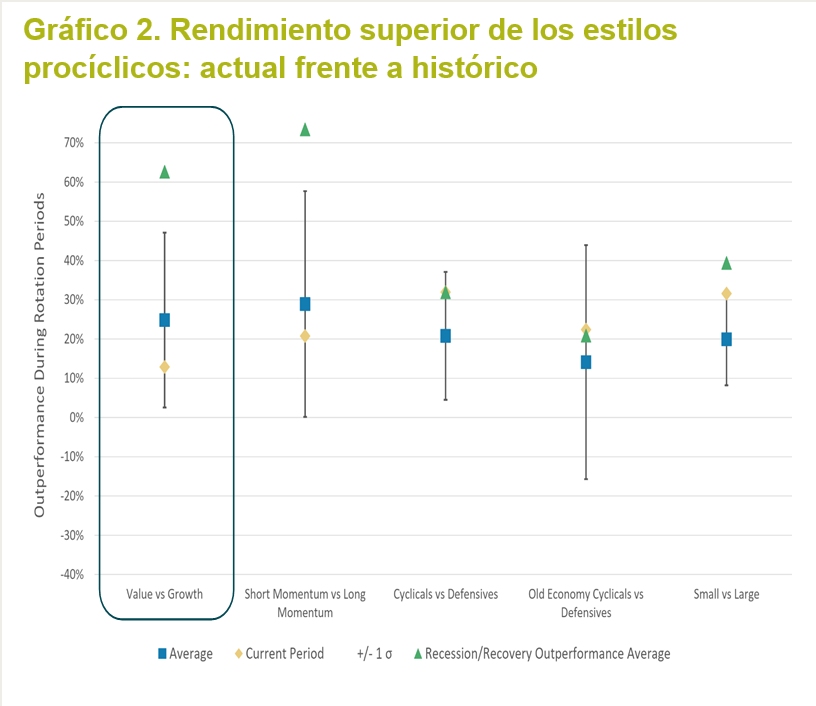

Para considerar la oportunidad potencial de generar valor, el Gráfico 2, de Morgan Stanley, coloca los movimientos recientes en un contexto histórico. Muestra cómo los diferentes estilos de inversión procíclicos han obtenido mejores resultados en las rotaciones del mercado durante los últimos 35 años. Podemos ver que algunos factores ya han generado retornos en línea o por encima del desempeño relativo promedio en rotaciones de estilo anteriores. Sin embargo, el rendimiento superior reciente del factor valor frente al crecimiento es menor de lo que históricamente ha logrado en promedio. También está muy por debajo del valor que se ha entregado normalmente en un escenario de recesión / recuperación.

Por supuesto, no hay garantía de que la historia se repita, pero creemos que esto proporciona una ilustración de los rendimientos potenciales en caso de que se produzca un cambio de estilo y refuerza nuestra opinión de que existen oportunidades interesantes en el espacio del valor.

Somos conscientes de que probablemente habrá algunos baches en el camino de rotación hacia el value. La velocidad de la reciente reversión lo deja expuesto a reveses temporales. Sin embargo, creemos que existen muchas oportunidades atractivas a largo plazo entre las acciones baratas y desfavorecidas, especialmente las empresas con balances sólidos, en las que nos centramos. Nos alienta pensar que se pueden encontrar oportunidades de valor en todo el mercado a traves de los diferentes sectores, lo que ayuda a la diversificación. Después de más de una década de vientos en contra de este estilo, muchos de nuestros compañeros del value han renunciado a la lucha. Además de la creciente influencia de la inversión pasiva, creemos que esto ha contribuido al sesgo de crecimiento significativo en el mercado. Según Morningstar, solo el 14% de los activos en los fondos de renta variable globales tiene una inclinación de valor. Creemos que quedan muy pocos gestores de valor activos genuinos para contrarrestar el impulso del estilo de crecimiento. Si bien esto ha sido un viento en contra para nosotros, también sentimos que nuestro compromiso con el estilo de valor significa que estamos bien posicionados para beneficiarnos de una rotación de estilos, si esto ocurriera.

Proceso simple y repetible

El equipo de M&G de value siempre ha creído firmemente que la inversión en valor tiene el potencial de generar buenos rendimientos de inversión, siempre que exista un proceso riguroso para filtrar las trampas del valor y se le brinde un horizonte temporal de inversión adecuado.

Nuestro proceso disciplinado implica un filtro de las valoraciones y el análisis fundamental. Esto ha sido diseñado para garantizar que nos mantenemos fieles al estilo de valor invirtiendo solo en acciones baratas. También nos ayuda a eliminar empresas que tienen riesgos materiales donde se justifican estas valoraciones. Hemos empleado este proceso simple y repetible de manera rigurosa durante más de una década para identificar oportunidades de valor en los mercados europeos y norteamericanos, así como a nivel mundial.

Al combinar un marco de valoración estricto y un enfoque en los fundamentales, en particular la fortaleza del balance, creemos que tenemos un enfoque distintivo para la inversión en valor que tiene el potencial de reducir muchos de los riesgos asociados con la inversión en la parte más barata del mercado.

Para nosotros, como gestores de valor, la situación actual se siente como una «oportunidad única». Ha sido una larga espera para que el value vuelva a verse favorecido, pero somos optimistas de que nuestra paciencia podría verse recompensada y veremos que el estilo del valor está muy vivo y coleando.

Exclusivamente para inversores profesionales. Prohibida su posterior distribución. Ninguna otra persona o entidad debe utilizar la información contenida en el presente documento. Esta información no constituye una oferta ni un ofrecimiento para la adquisición de acciones de inversión en cualquiera de los fondos de M&G. Promoción financiera publicada por M&G International Investments S.A. Domicilio social: 16, boulevard Royal, L-2449, Luxembourg. JAN21/530810