EXCLUSIVAMENTE PARA INVERSORES PROFESIONALES

Richard Woolnough

El valor de los activos del fondo podrían tanto aumentar como disminuir, lo cual provocará que el valor de su inversión se reduzca o se incremente. No puede garantizarse que el fondo alcance su objetivo, y es posible que no recupere la cantidad invertida inicialmente. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

2020 ha sido escenario del bajón más grande y pronunciado de la economía global de la era moderna. No obstante, como he comentado varias veces este año, ha sido una recesión bastante peculiar: esta vez sí que es realmente diferente (gráfico 1).

Esta recesión no la ha causado ninguno de los sospechosos habituales: condiciones financieras precarias, el reventón de una burbuja económica o de mercado, una fuerte subida de los precios de las materias primas o una combinación de estos factores. Tampoco hemos visto la debilidad que suele seguir a tal recesión en muchas de las áreas típicas, desde el mercado inmobiliario y las rentas disponibles hasta los precios de los activos, que este año han protagonizado un rally enorme. Por último, 2020 ha obligado a los inversores a aceptar más que nunca la situación absurda de pagar por el privilegio de prestar su dinero, poniendo a prueba el límite cero de los tipos de interés y conduciendo a consecuencias extrañas donde las haya.

En mi opinión, la llegada a este límite tiene consecuencias importantes para los inversores, que abarcan desde la finalidad de invertir hasta la independencia de los bancos centrales.

Gráfico 1.

LA TEORÍA DE LA INVERSIÓN

La seguridad y la rentabilidad constituyen la piedra angular del ahorro. En este Outlook vamos a concentrarnos en las rentabilidades de la deuda soberana (libre de riesgo), y en particular en las consecuencias extrañas que vemos cuando esta clase de activos ofrece una rentabilidad negativa.

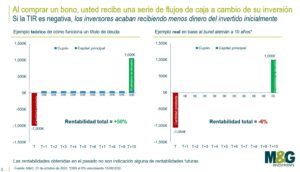

Al comprar un bono, usted recibe una serie de flujos de caja a cambio de su inversión, tal como ilustra de forma sencilla el gráfico 2.

Gráfico 2.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

En él se muestra la renta que usted recibe y el pago final de reembolso del préstamo. En el ejemplo teórico, este flujo de renta genera una TIR positiva: la suma de flujos de caja recibidos es a su favor. Esta es la base fundamental de la inversión en renta fija. Recientemente, sin embargo, esta dinámica de flujos de caja se ha visto trastocada. El ejemplo real muestra los flujos de caja que usted recibe en concepto de su inversión en un bono con una TIR negativa, como el bund alemán. Los flujos de caja obtenidos son negativos, y el inversor acaba recibiendo menos dinero del invertido inicialmente.

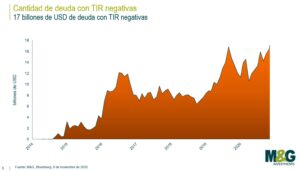

Los bonos con TIR positiva ofrecen una rentabilidad total positiva si se mantienen en cartera hasta su vencimiento, mientras que los de TIR negativa aportan una rentabilidad total negativa en el mismo escenario. Los libros de economía muestran cómo los ahorradores reciben ingresos y acumulan riqueza, y los prestatarios pagan renta por el privilegio de recibir financiación. En un mundo de TIR negativas, en cambio, el ahorrador recibe el flujo de caja negativo del prestatario, y este recibe ingresos por el hecho de financiarse. ¡Es el mundo al revés! En el pasado, esto habría sido sin duda un ejercicio teórico, pero ahora es un fenómeno real que los inversores aceptan: así lo demuestra la cantidad de deuda con TIR negativas mostrada en el gráfico 3.*

Gráfico 3.

* Al considerar tipos de interés negativos, uno debe tener en cuenta que estos se definen en el marco de una divisa determinada.Si cubriéramos la deuda global en una divisa base como el euro, por ejemplo, el saldo vivo negativo de dicha deuda se vería potenciado; si se convirtiera en dólares estadounidenses, se reduciría sustancialmente.

¿Cómo hemos llegado a esta situación? El mercado alcista del último ciclo ha impulsado a las TIR de la deuda hasta nuevos mínimos, mientras que muchos bancos centrales han recortado el precio del dinero para intentar estimular la inflación en sus economías. Ahora, la pregunta es si esta tendencia bajista puede continuar indefinidamente. Yo creo que no: tarde o temprano, los inversores dejarán de aceptar las consecuencias de tener tipos de interés negativos. En ese momento alcanzaremos el «límite cero»: cerca de cero, pero no necesariamente en ese punto exacto. El gráfico 4 muestra la tendencia mostrada por los tipos de interés a 10 años en las últimas tres décadas: el precio del dinero ha bajado y se ha detenido en el límite cero. ¿Por qué han hecho esto último?

Gráfico 4.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

¿POR QUÉ EXISTE UN LÍMITE CERO?

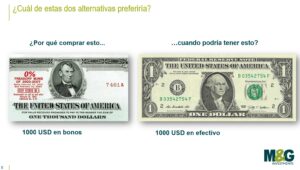

A las TIR de la deuda les cuesta bajar mucho por debajo de cero, porque si los inversores se enfrentan a bonos con TIR negativas en yenes, por ejemplo, tienen una alternativa: pueden sencillamente mantener en cartera yenes en efectivo. En lugar de pagar 100 yenes para luego recibir menos al comprar un bono, un individuo puede sencillamente guardarse esos 100 yenes en efectivo y no sufrir la pérdida. No obstante, mantener efectivo tiene sus riesgos y costes potenciales en concepto de seguridad y almacenamiento. Estos costes determinan de forma efectiva dónde se halla el límite cero, y por qué este no es exactamente cero: lo sería si mantener efectivo en cartera en lugar de bonos no implicara coste alguno. La presencia de esta inversión alternativa libre de riesgo explica por qué los bancos centrales no han implementado una política de tipos significativamente negativos: la existencia del efectivo es la principal barrera.

EL PERFIL DE RIESGO/RENTABILIDAD DEL LÍMITE CERO – NO HAY RENTA

Una vez reconocemos que existe un límite cero en cierto nivel, ¿qué significa esto para los inversores en renta fija?

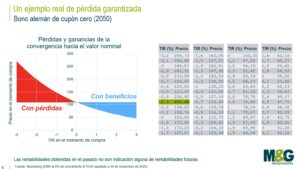

Al analizar el perfil de riesgo/rentabilidad del límite cero, el primer problema al que nos enfrentamos es que no hay renta. Con las TIR en mínimos históricos, los inversores no obtienen rentabilidades significativas, y en algunos casos hasta pagan por el privilegio de prestar dinero. En segundo lugar, está claro que las TIR no pueden caer indefinidamente: el potencial al alza de la inversión en deuda soberana es limitado debido a la existencia del límite cero. Un modo de explorar este fenómeno es emplear bonos de cupón cero para ilustrar el perfil de riesgo/rentabilidad al que están expuestos los inversores al comprar deuda en un mundo sin renta.

Actualmente, si uno compra un bund alemán a 10 años con TIR negativa, acepta sufrir una pérdida si lo mantiene en cartera hasta su vencimiento. Por supuesto, esto es diferente en un entorno de tipos de interés positivos, donde si uno espera hasta el vencimiento sin vender el bono recibirá una rentabilidad positiva. El gráfico 5 ilustra el beneficio o pérdida correspondiente: si usted compra un bono con una TIR del -2,3%, se asegura perder la mitad de su dinero.

Gráfico 5.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

Así, el potencial al alza de la inversión en valores de renta fija con TIR bajas o negativas es muy limitado, y explica la postura de duración corta que yo adopto en mis fondos. Cuando uno se acerca a o alcanza el límite cero, invertir se hace difícil: el potencial de ganancia es limitado y las pérdidas pueden acumularse con rapidez (sobre todo si mantiene en cartera deuda a largo plazo hasta su vencimiento).

Por consiguiente, si bien es posible llegar a tipos de interés negativos en principio, tal escenario es más raro en la práctica y existe un límite: ante un margen al alza limitado pero bastante considerable a la baja, llega un momento en que los inversores dejan de aceptarlo. En mi opinión, esto significa que resulta difícil justificar una posición de duración larga: en base a su perfil de riesgo/rentabilidad, la deuda soberana deja de ser atractiva cuando uno se acerca al límite cero. No obstante, invertir en deuda cuando las TIR alcanzan el límite cero tiene otras consecuencias de mayor alcance.

LAS CONSECUENCIAS DE ALCANZAR EL LÍMITE CERO

Una de las repercusiones más obvias de alcanzar el límite cero es que los bancos centrales dejan de poder estimular la economía ante un deterioro del crecimiento y de la demanda. Al no poder tornarse muy negativos, los tipos de interés desaparecen como herramienta de su arsenal monetario. Así lo ilustra la actuación de los bancos centrales de regiones en las que el precio del dinero ya es negativo o cercano a cero, como Europa y Japón: la opción monetaria ha desaparecido. Y en 2020 hemos visto su efecto en los tenedores de deuda soberana: en los países en que los tipos todavía podían recortarse (Estados Unidos y el Reino Unido), el descenso de los tipos de interés brinda cierto margen al alza a los inversores en renta fija, pero no así en países con tipos cercanos a cero o ya en dicho nivel, como Alemania y Japón (gráficos 6 y 7).

Gráfico 6.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

Gráfico 7.

Otro efecto de unos tipos de interés a corto plazo cero o negativos es la medida en que esto erosiona el papel tradicional del sistema bancario como puente entre ahorradores y prestatarios. Tal como comentó en una reciente entrevista televisiva el antiguo gobernador del Banco de Inglaterra, Mervyn King:

«Los tipos de interés negativos no pueden funcionar con un sector bancario exitoso a no ser que los bancos puedan repercutirlos a sus clientes minoristas. En tal escenario, cabría esperar una larga cola de clientes deseosos de retirar su dinero del banco y esconderlo bajo el colchón, o como mínimo en su nueva caja fuerte. No creo que esta sea en absoluto una perspectiva políticamente atractiva.»

Mervyn King, Bloomberg TV, 16/11/20.

Está claro que unos tipos de interés cero o negativos ponen en peligro la capacidad de actuación de las autoridades monetarias y el funcionamiento efectivo del sistema bancario.

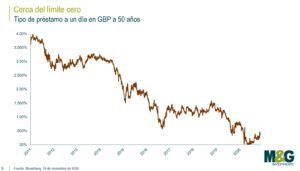

Sin poder recortar los tipos oficiales, los bancos centrales se ven obligados a buscar otras medidas que conducen principalmente al descenso de las TIR en la totalidad de la curva, como por ejemplo las previsiones de tipos (es decir, comprometiéndose a recortes en el futuro) y la expansión cuantitativa (QE). Tales medidas reducen el precio del dinero en todos los vencimientos, aplanando la curva al empujar también los tipos a largo plazo hacia el límite cero. Esto puede verse en el gráfico 8: el tipo de préstamo a un día en libras esterlinas a 50 años ya ha alcanzado dicho nivel.

Gráfico 8.

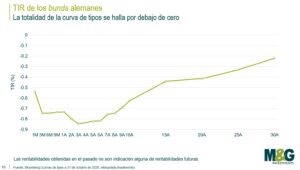

Al mismo tiempo, el deseo de los inversores de no asegurarse una pérdida garantizada los lleva a ampliar el vencimiento de su inversión, empujando nuevamente la totalidad de la curva hacia el límite cero. Las compras de bonos a más largo plazo conducen a curvas de tipos muy planas, como puede verse más abajo. Este efecto es tan potente que, en casos extremos, la totalidad de una curva de tipos puede mostrar TIR negativas (gráfico 9).

Gráfico 9.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

Cuando la política monetaria alcanza sus límites, la política fiscal tiene que cargar con la tarea de revitalizar la economía. Consideremos los recientes comentarios del presidente de la Reserva Federal estadounidense, Jerome Powell, y de la presidenta del Banco Central Europeo, Christine Lagarde, abogando por un mayor respaldo fiscal para dar impulso a las economías afectadas por el COVID-19 ante la perspectiva de un invierno difícil. Powell afirmó que «un respaldo insuficiente conduciría a una recuperación débil, creando dificultades innecesarias a las familias y las empresas», y que incluso si el estímulo superara las necesidades, «no se malgastaría». Por su parte, Lagarde destacó que «es más importante que nunca que las políticas monetaria y fiscal sigan trabajando codo con codo».[1]

[1]: (https://www.marketwatch.com/story/powell-says-u-s-economy-needs-more-fiscal-support-11601995205 – https://www.bloomberg.com/news/articles/2020-11-19/lagarde-pledges-forceful-ecb-stimulus-response-in-december).

El tipo de interés es un mecanismo de precios que determina a qué nivel pueden interactuar ahorradores y prestatarios, y proporciona un reciclaje eficiente del ahorro. Entre estos dos agentes económicos, tenemos un sistema bancario que recicla dicho capital. Estos bancos ganan dinero a través del diferencial oferta/demanda entre el empréstito y el ahorro, y también dependen en gran medida de la ayuda del banco central. Cuando este último fija un tipo de interés elevado, garantiza a los ahorradores y a los bancos una rentabilidad elevada sin que tengan que asumir riesgo alguno, lo cual equivale a un subsidio y a una transferencia de riqueza del estado al ahorrador. En un entorno de tipos de interés negativos, en cambio, lo que hace el banco central es gravar al sistema financiero, y los ahorradores serán reacios a prestar su dinero. En tal caso, el reciclaje del capital se paraliza totalmente.

CÓMO ELIMINAR EL LÍMITE CERO

El modo más sencillo de eliminar el límite cero y devolver a los bancos centrales la capacidad de recortar tipos sería eliminar la opción de poder mantener efectivo. El dinero electrónico es una solución, ya que de no existir efectivo, su depósito de dinero electrónico podría deteriorarse con el tiempo, generando tipos de interés negativos sin la alternativa de tener dinero en efectivo. No obstante, esto sería políticamente impopular por motivos obvios, y las personas podrían interpretarlo como un impuesto sobre el capital. También podrían buscarse otras alternativas al dinero que reducirían la efectividad de este enfoque, como por ejemplo el oro, una divisa extranjera o una versión diferente de dinero electrónico, como el Bitcoin.

El segundo modo sería permitir al banco central prestar dinero a los bancos por debajo de cero para subvencionarlos. Este es el enfoque del BCE con su programa de operaciones de financiación a plazo más largo (OFPML) con objetivo específico, diseñado para estimular el préstamo y actuar como un subsidio sencillo del banco central a las entidades del sector privado. No obstante, esta es una operación monetaria intrínsecamente deficitaria y en última instancia inefectiva, al dar pie a una oportunidad de arbitraje entre los tipos negativos y el dinero físico.

La tercera opción es crear dinero nuevo. Este es quizá el modo más simple de escapar al límite cero, pero desgraciadamente plantea una pregunta difícil: ¿A quién se le da el dinero recién creado? La tarea de los bancos centrales es prestar dinero, no regalarlo. Tal como dijo el presidente de la Fed, Jerome Powell, en su discurso de mayo: «la Fed tiene poderes de préstamo, no de gasto». [2]

[2] Problemas económicos actuales: comentarios de Jerome H. Powell, Presidente del Consejo de Gobernadores del Sistema de la Reserva Federal, en el Peterson Institute for International Economics, Washington D.C., 13 de mayo de 2020. https://www.federalreserve.gov/newsevents/speech/powell20200513a.htm]

IMPRIMIR DINERO ES UNA DECISIÓN DEL GOBIERNO

Escapar al límite cero requiere varios elementos clave: el respaldo de los gobiernos mediante gasto fiscal, la creación de dinero por parte del banco central y un repunte de la inflación. No obstante, esto exige la colaboración de las autoridades monetarias y gubernamentales. El gasto fiscal es competencia del gobierno, y si el banco central «imprime» dinero, la decisión de cómo se distribuye dicho efectivo es política: el banco central y el gobierno deben colaborar.

No hay bancos centrales independientes

La manera definitiva de lograr la alineación de las políticas fiscal y monetaria sería eliminar la independencia del banco central. Cabe afirmar que hemos comenzado a ver señales de ello en los últimos doce meses, con las compras significativas de deuda soberana por parte de varias autoridades monetarias. La figura del banco central independiente se creó inicialmente para ayudar a controlar la inflación, y yo diría que la politización de estos organismos equivaldría a permitir que el genio de la inflación volviera a salir de la lámpara. Para escapar al límite cero necesitamos inflación, y de politizarse los bancos centrales aumentaría la inflación y las expectativas de subidas de los precios.

Por supuesto, sería más fácil eliminar la independencia de ciertos bancos centrales que de otros. La delineación simple a este respecto sería entre bancos centrales federales y estatales. Por ejemplo, sería relativamente sencillo retomar el pleno control del Banco de Inglaterra; de hecho, la legislación existente ya regula tal escenario: según la Bank of England Act de 1998, «el Tesoro se reserva el derecho a dar órdenes al Banco en el ámbito de la política monetaria, pero solamente si está convencido de que así lo exigen el interés del público y “circunstancias económicas extremas”». [3]

En el caso de los bancos centrales federales, esto es más complicado. Tal como ilustran los retos a los que se enfrenta el Banco Central Europeo, implementar en tándem las políticas monetaria y fiscal resulta por lo general más difícil.

EL FUTURO DE LOS BANCOS CENTRALES

Los bancos centrales se hallan en constante evolución. La necesidad de su independencia nació en la era de inflación elevada de los años setenta, y este régimen ha funcionado excepcionalmente bien para reducir la inflación hasta los objetivos fijados. En una situación en la que la inflación está anclada permanentemente en torno a un objetivo del 2%, es bastante probable que, por definición, los bancos centrales se vean enfrentados al problema del límite cero de los tipos de interés. El descenso de la influencia política en la política monetaria también ha ayudado a reducir la inflación, sumándose al efecto deflacionario de la globalización y del avance de la productividad tecnológica.

Aunque los bancos centrales aprecian su independencia, últimamente han defendido de forma harto expresiva la necesidad de medidas fiscales (inherentemente políticas). La brecha entre la política y la actuación de los bancos centrales se ha visto erosionada además por la concentración de estos últimos en cuestiones que previamente eran de naturaleza política. Por ejemplo, ahora se están concentrando en mayor medida en la desigualdad de la renta y el calentamiento global, dos temas políticos tradicionalmente candentes ajenos a las competencias de banqueros centrales no electos. Teniendo todo esto en cuenta, una menor independencia de los bancos centrales podría ser práctica, y el sesgo político hacia la generación de inflación un cambio adecuado en el rumbo de la economía.

IMPLICACIONES PARA LOS INVERSORES

Dado que las autoridades van a hacer lo que puedan para salir del límite cero, ¿qué repercusiones tiene esto para los inversores? Sería lógico asumir que escapar al límite cero requeriría amplias medidas monetarias y fiscales. Ello se traduciría en tipos a corto bajos durante varios años, junto a la necesidad de restablecer la inflación como una característica permanente. Esto podría apuntar a una curva de tipos de pendiente muy pronunciada, con tipos a corto anclados, una elevada oferta de deuda soberana y rentabilidades reales de la renta fija menos atractivas debido a la inflación. Es probable que este fuerte estímulo fiscal y monetario dé un fuerte impulso a la economía global. ¿Cuánta tracción proporcionará en 2021 y más allá?

PERSPECTIVAS Y CONCLUSIONES

El mundo está atravesando una recesión en forma de T: una caída pronunciada, seguida de una recuperación hacia los niveles previos. La pregunta es a qué altura se situará la línea horizontal de la T. Dado que el sector servicios ha sido la principal víctima del confinamiento y de las medidas gubernamentales, la capacidad de reapertura rápida podría acercarnos a una «T» propiamente dicha. Cuanto más débil sea el repunte, mejor para el riesgo de tipos de interés (la deuda soberana) y peor para el riesgo de crédito (la deuda corporativa), y viceversa. Esto explica por qué el panorama económico es tan significativo a la hora de invertir en renta fija. No obstante, el perfil de riesgo/rentabilidad de la deuda soberana está actualmente sesgado: el margen de beneficio de nuevas caídas de los tipos de interés es limitado si persiste el límite cero. Así lo hemos vivido en el mundo real de la inversión en deuda en 2020.

Existe una necesidad de escapar al límite cero por motivos de política micro y macroeconómica, y esto requerirá que los bancos centrales sean menos independientes y colaboren estrechamente con los gobiernos. En tal escenario, las políticas fiscal y monetaria deberán permanecer acomodaticias durante un tiempo, potencialmente ayudadas por la creación de dinero por parte de los bancos centrales para proporcionar el combustible necesario para escapar al límite cero. Por lo general, este tipo de política conduce a mayores niveles de crecimiento e inflación. Esto es un buen augurio para la economía y para el crédito, pero apunta a una subida de las TIR de la deuda a largo plazo.

Exclusivamente para inversores profesionales. Prohibida su posterior distribución. Ninguna otra persona o entidad debe utilizar la información contenida en el presente documento. Esta información no constituye una oferta ni un ofrecimiento para la adquisición de acciones de inversión en cualquiera de los fondos de M&G. Promoción financiera publicada por M&G International Investments S.A. Domicilio social: 16, boulevard Royal, L 2449, Luxembourg.